2026 Auteur: Howard Calhoun | [email protected]. Laatst gewijzigd: 2025-01-24 13:22:35

Op de langetermijneffectenmarkt is er een speciaal soort schuld, euro-obligaties genaamd. De kredietnemers voor hen zijn regeringen, grote ondernemingen, internationale organisaties en enkele andere instellingen die geïnteresseerd zijn in het aantrekken van financiële middelen voor een voldoende lange periode en tegen de laagste kosten. Deze instrumenten verschenen voor het eerst in Europa en werden euro-obligaties genoemd, daarom worden ze tegenwoordig vaak "euro-obligaties" genoemd. Wat voor soort obligaties zijn het, hoe worden ze uitgegeven en welke voordelen bieden ze aan elke deelnemer in deze markt? We zullen proberen de antwoorden op deze vragen in detail en duidelijk in het artikel te behandelen.

Het concept en de belangrijkste kenmerken van euro-obligaties

In eenvoudige bewoordingen kunnen we zeggen dat dit obligaties zijn die zijn uitgegeven in een andere valuta dan de nationale valuta's van de kredietgever en de kredietnemer, en die tegelijkertijd op de markten van verschillende landen zijn geplaatst (behalve het uitgevende land). Ze zijn in de regel bedoeld om voor lange tijd geld in te zamelenlooptijd - tot 40 jaar. Er zijn ook kortlopende euro-obligaties uitgegeven voor een jaar of drie of vijf, en middellange termijn - voor een periode van tien jaar of meer.

Eurobond marktdeelnemers

Er zijn speciale instellingen die euro-obligaties plaatsen. Wat zijn deze structuren? Dit is een internationaal syndicaat van verzekeraars, waaronder financiële instellingen uit verschillende landen. Tegelijkertijd worden hun uitgifte en omzet in beperkte mate gereguleerd door nationale wetgeving. Er zijn ook emittenten (overheden, internationale en nationale structuren) en investeerders (financiële structuren - verzekeringsmaatschappijen, pensioenfondsen, enz.). Alle deelnemers zijn lid van de International Capital Market Association (ICMA), een zelfregulerende organisatie gevestigd in Zürich. Clearstream en Euroclear worden gebruikt als clearingsystemen voor depots.

Er is een speciale richtlijn van de Commissie van de Europese Gemeenschappen, die een volledige officiële definitie van dit instrument geeft, de regels en procedures regelt voor het aanbieden van emissies op de markt. Volgens deze richtlijn zijn euro-obligaties verhandelde effecten die een aantal kenmerken hebben:

- noodzaak voor hen om de acceptatieprocedure te doorlopen en hun plaatsing via een syndicaat, waarvan ten minste twee leden tot verschillende staten behoren;

- hun aanbod wordt uitgevoerd in grote volumes op de markten van verschillende landen (maar niet in het land van de emittent);

- In eerste instantie gekocht via een kredietinstelling of een andere erkende financiële instelling.

EigenschappenEuro-obligaties

Eurobonds - wat zijn deze papieren en wat zijn hun karakteristieke kenmerken? Ten eerste heeft elke euro-obligatie een coupon die de belegger het recht geeft om binnen een bepaalde periode rente op de obligaties te ontvangen. Ten tweede kan de rente vast of variabel zijn (afhankelijk van verschillende factoren). Ten derde kan de betaling van voorgeschreven rente geschieden in een andere valuta dan die waarin de lening is aangegaan. Dit wordt dubbele denominatie genoemd. Daarnaast is het belangrijk om een aantal andere kenmerken van dergelijke effecten te kennen, namelijk:

- dit zijn effecten aan toonder;

- worden tegelijkertijd op verschillende markten geplaatst;

- uitgegeven voor een lange periode - meestal 10-30 jaar (tot en met 40 jaar);

- de valuta waarin de lening wordt aangegaan is buitenlands voor zowel de emittent als de belegger;

- Eurobond nominale waarde heeft dollarequivalent;

- Betaal rente op coupons zonder bronbelasting;

- Euro-obligaties worden geplaatst door een uitgiftesyndicaat, waaronder banken, makelaars- en investeringsmaatschappijen uit een aantal landen.

Euro-obligaties zijn een van de meest betrouwbare financiële instrumenten en daarom zijn hun kopers meestal financiële instellingen zoals investeringsmaatschappijen, pensioenfondsen, verzekeringsorganisaties.

Geschiedenis van opkomst en ontwikkeling van de euro-obligatiemarkt

Uitgifte van euro-obligaties volgens het klassieke plaatsingsschema werd voor het eerst uitgevoerd in Italië in 1963. De uitgever wasrijkswegenbouwbedrijf Autostrade. 60.000 obligaties met een nominale waarde van $ 250 elk werden geplaatst. Juist omdat euro-obligaties oorspronkelijk in Europa verschenen, en tot op de dag van vandaag het grootste deel van hun handel daar plaatsvindt, heeft de naam van het papier het voorvoegsel "euro". Tegenwoordig is het meer een eerbetoon aan traditie dan een echt kenmerk van het instrument.

Actieve ontwikkeling van deze markt vond plaats in de jaren 80. In die tijd waren vooral de euro-obligaties aan toonder populair. Later, in de jaren negentig, werden ze 'onderdrukt' door eurobiljetten - obligaties op naam op middellange termijn, uitgegeven door ontwikkelde landen en met (in tegenstelling tot euro-obligaties) onderpand. Dit was te wijten aan de groei van de marktkapitalisatie en de versterking van de status van de belangrijkste kredietnemers. Toen bereikte hun aandeel in de totale uitgifte van euro-obligaties 60%.

Aan het einde van de 20e eeuw verschenen er grote obligatie-emissies genaamd "jumbo" op de markt. De liquiditeit van euro-obligaties is toegenomen, en de grootste kredietnemers, vertegenwoordigd door Amerikaanse overheidsinstanties en nationale entiteiten, hebben de belangstelling voor dit financiële instrument vergroot. Daarnaast is door de wereldwijde crisis en het in gebreke blijven van staatsleningen in een aantal Zuid-Amerikaanse landen de rol van obligatieleningen ten opzichte van bankleningen toegenomen. Er heeft een zogenaamd "flight to quality"-proces plaatsgevonden, waarbij beleggers de voorkeur geven aan veilige beleggingen boven hoogrentende beleggingen met een redelijk groot risico.

Eurobonds vandaag

AanTegenwoordig is er niet minder vraag naar euro-obligaties. Het belangrijkste doel van emittenten die deze markt betreden, is het zoeken naar alternatieve bronnen van financiële middelen (samen met traditionele binnenlandse, met name bankleningen), en het diversifiëren van leningen. Daarnaast zijn er een aantal voordelen die Eurobonds hebben. Wat zijn deze "winsten"? Ten eerste kostenbesparingen door kapitaalverhoging (kan oplopen tot 20%). Ten tweede zijn er minder wettelijke formaliteiten en verplichtingen die de uitgevende instelling aangaat. Ten derde zijn er praktisch geen beperkingen op de richtingen en vormen van gebruik van fondsen, marktflexibiliteit, enz.

Uitgifte en circulatie van euro-obligaties

Er zijn verschillende mogelijkheden voor het plaatsen van Eurobonds, de meest voorkomende is een open inschrijving. Het wordt uitgevoerd via een syndicaat van verzekeraars en de uitgiften zijn genoteerd aan de beurs. Na de eerste verkoop worden ze door dealers "gegooid" naar de secundaire markt, waar ze telefonisch en via internet kunnen worden gekocht bij investeringsmaatschappijen. Zoals elk beleggingsinstrument hebben euro-obligaties koersen en rendementen die afhankelijk zijn van vraag en aanbod op de markt. Er is echter nog een andere uitgifteoptie: beperkte plaatsing bij een bepaalde kring van investeerders. In dit geval worden de obligaties niet op de beurs verhandeld (geen notering).

Russische euro-obligaties: huidige situatie

Voor het eerst betrad ons land de internationale euro-obligatiemarkt in 1996. De eerste uitgiften van dit type schulduitgevoerd gedurende 96-97 jaar. Vervolgens werd het recht om ze te plaatsen, onder een aantal voorwaarden, gegeven aan twee onderdanen van de federatie - Moskou en St. Petersburg. Tegenwoordig zijn de deelnemers aan deze markt de grootste bedrijven van het land: Gazprom, Lukoil, Norilsk Nickel, Transneft, Russian Post, MTS, Megafon. Euro-obligaties van Sberbank, VTB en Gazprombank, Alfa-Bank, Rosbank en anderen spelen ook een belangrijke rol. Het is belangrijk op te merken dat de toegang tot de euro-obligatiemarkt voor Russische bedrijven wordt beperkt door nationale wetgeving. Zo kunnen naamloze vennootschappen met behulp van dit instrument financiering aantrekken voor een bedrag dat het bedrag van hun toegestaan kapitaal niet overschrijdt. Er zijn ook beperkingen op de uitgifte van ongedekte euro-obligaties (meestal is onderpand vereist) en andere regels. U kunt de betrouwbaarheid van Russische emittenten achterhalen uit de gegevens van gespecialiseerde ratingbureaus zoals Moody's, Standard&Poor's en anderen.

Rusland is jaarlijks aanwezig op de internationale leenmarkt. Ondanks dat het land voldoende eigen financieringsbronnen heeft, is dit volgens de minister van Financiën een belangrijke gebeurtenis in het kader van het Russische begrotingsbeleid. In 2014 zijn een of twee exits naar de externe markt gepland met euro-obligaties in dollars en euro's met een totaal volume van $7 miljard (vermoedelijk).

Oekraïense euro-obligaties: kopen en opbranden

Rusland doet mee aandit systeem niet alleen als uitgevende instelling, maar ook als belegger. In december vorig jaar kocht Rusland Oekraïense euro-obligaties voor in totaal $ 3 miljard, en werd daarmee de enige koper van deze uitgifte. Een dergelijke investering kan echter niet goed uitpakken voor het land. Sinds februari van dit jaar hebben S&P en Fitch de rating van Oekraïense euro-obligaties herhaaldelijk verlaagd. Wat betekent dit? De rating van obligaties bereikte het niveau van CCC (pre-default), hun waarde op de markt daalde en de kans op wanbetaling nam toe. Tegelijkertijd kan Rusland vervroegde aflossing van de schuld eisen, maar zijn positie op dit punt is zwak. Vanwege de negatieve ontwikkelingen in de Oekraïense economie zal het voor de Russische Federatie niet gemakkelijk zijn om te bewijzen dat zij de mogelijkheid van een faillissement niet vermoedde, waarvan de risico's werden uiteengezet in een prospectus van 200 pagina's. De weigering van Oekraïne om aan zijn verplichtingen te voldoen heeft zeer onaangename gevolgen voor het land zelf, in verband met de verslechtering van de kredietgeschiedenis op de internationale markt, de inbeslagname van eigendommen van houders van zijn effecten in het buitenland en het onvermogen om de markt voor euro-obligaties voor een lange tijd. Daarom, in het belang van beide partijen, een positieve oplossing van de uitgifte van obligaties.

Conclusie

Euro-obligaties zijn dus in de regel zeer betrouwbare investeringsinstrumenten voor de lange termijn die het aantrekken van financiering op de internationale kapitaalmarkt mogelijk maken. Ze worden geplaatst via speciaal opgerichte syndicaten en worden gereguleerd door supranationale structuren. Ratingbureaus spelen een belangrijke rol op de euro-obligatiemarkt.de betrouwbaarheid van de financiële instrumenten van een bepaald land bepalen. Tegenwoordig is Rusland een actieve deelnemer op de internationale euro-obligatiemarkt en handelt het als emittent en belegger.

Aanbevolen:

Lijsten van bevoorrechte beroepen: waarom zijn ze nodig?

Welke beroepen worden preferentieel genoemd? Wat zijn de voordelen voor werknemers in dit geval? Waar kan ik zien of jouw beroep in deze categorie past?

Waar is het bankkaartnummer en waarom is het nodig?

Waar is het bankkaartnummer? Fabrikanten van de drager zelf kloppen hem net onder de middenlijn horizontaal op het plastic uit. Opgemerkt moet worden dat slechts een paar ondernemingen (Goznak, Novacard, Sitronics, Aliot, Rosan Finance, Orga Zelenograd) kaarten kunnen maken voor de banksector in Rusland, omdat de productietechnologie vrij complex is (4 lagen, bijsnijden, magnetische strepen aanbrengen, chips inbrengen)

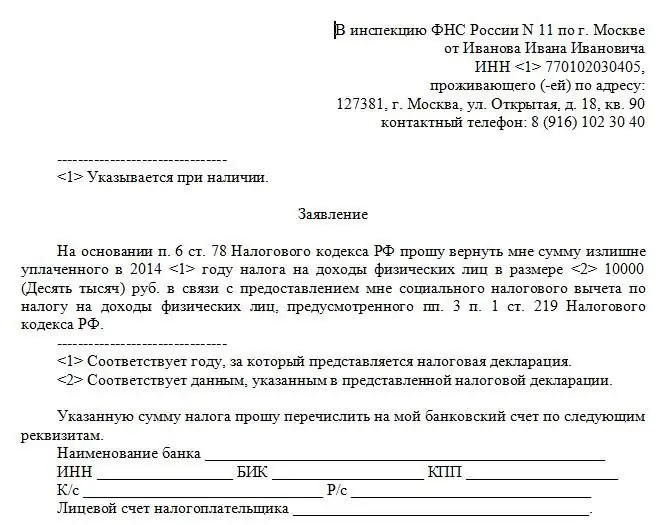

Belastingaftrek voor behandeling: wie heeft er recht op, hoe krijg je het, welke documenten zijn nodig, regels voor registratie

In dit artikel leest u hoe u belastingaftrek krijgt voor behandeling. Wat is het en wat zijn de regels voor het uitreiken van een retourzending?

CASCO: of het nodig is om een polis af te geven, de registratievoorwaarden, het type voertuig, de regels voor het berekenen van de coëfficiënt en het verzekeringstarief

Steeds meer Russische burgers begrijpen dat autoverzekeringen zo'n belangrijke service zijn, waarmee u een groot aantal onaangename gevolgen van het rijden op de weg kunt voorkomen. Iedereen wil zijn toekomst veilig stellen. Het vertrouwen in verzekeraars groeit gestaag en tegelijkertijd neemt het aantal verzekerde auto's elk jaar toe

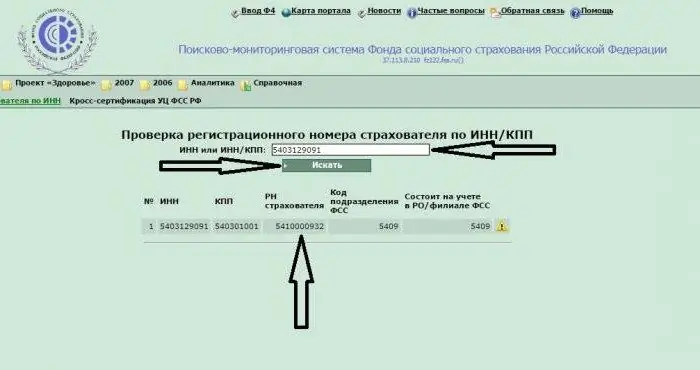

Hoe het registratienummer van de verzekerde in de FSS te achterhalen en waarom is het nodig?

Verzekering van werknemers bij tijdelijke arbeidsongeschiktheid is verplicht in de Russische Federatie. Iedereen die een commerciële activiteit uitoefent, krijgt een persoonsregistratienummer in de FSS en moet daarvoor bijdragen betalen. Maar wat te doen als de registratiecode verloren is gegaan?