2026 Auteur: Howard Calhoun | [email protected]. Laatst gewijzigd: 2025-01-24 13:22:33

Evaluatie van financiële indicatoren wordt door elke onderneming uitgevoerd. Hiermee kunt u de positieve en negatieve aspecten van de organisatie van productieactiviteiten bepalen. Een van de belangrijke indicatoren van financiële analyse is liquiditeit. Dit is een coëfficiënt die het werkkapitaal kan karakteriseren. Op basis daarvan worden conclusies getrokken over de solvabiliteit van de onderneming, de stabiliteit ervan. De essentie en methoden voor het berekenen van deze indicator worden verder besproken.

Algemene definitie

Liquiditeit is een indicator die de beschikbaarheid van contanten en andere eigen middelen bij de onderneming kenmerkt, die in korte tijd in contanten kunnen worden omgezet en schulden kunnen aflossen. Dit concept is van toepassing op verschillende economische categorieën, zoals balans, onroerend goed, onderneming, enz.

Elk bedrijf bezit aandelen en schulden. Het eerste type kapitaal omvat verschillende activa. Het wordt gekenmerkt door verschillende marktwaarde en snelheid van implementatie. Hoe sneller u een actief kunt verkopen, hoe meer liquide het is. Bovendien moet de prijs zo dicht mogelijk bij het marktniveau liggen.

Geld is het meest liquide. Effecten zijn iets inferieur aan hen. Het is echter ook een liquide bezit. Het kunnen ook debiteuren en andere eigendommen zijn. De liquiditeitsbeoordeling wordt uitgevoerd volgens de indicatoren van de balans. Dit stelt u in staat om bepaalde conclusies te trekken over de toestand van de onderneming, de solvabiliteit en de mogelijkheid van ontwikkeling in de toekomst.

Soorten activa

Liquiditeitsindicatoren worden berekend voor verschillende groepen balansactiva. Ze vallen in drie categorieën. Het bedrijf moet zeer liquide activa hebben. Deze omvatten geld, bankdeposito's, deposito's, aandelen, deviezen, aandelen en door de overheid uitgegeven effecten. Dergelijke waarden kunnen snel worden gerealiseerd, in slechts een paar uur.

Middelgrote liquide middelen vertegenwoordigen kapitaal, dat wordt gevormd door vorderingen, afgewerkte producten. Deze categorie onroerend goed omvat geen dubieuze en oninbare vorderingen. Dergelijke activa kunnen binnen 1-6 maanden in contanten worden omgezet. Gedurende deze tijd zal hun waarde niet significant afnemen.

Laag-liquide activa zijn machines en uitrusting die verouderd zijn. Het omvat ook achterstallige vorderingen. Deze categorie omvat onroerend goed dat alleen voor een lange periode tegen marktwaarde kan worden verkocht. Bovendien moet worden opgemerkt dat de liquiditeitsbeoordeling voor elke post van de balans afzonderlijk wordt uitgevoerd. Dezelfde eigendomseenheid van verschillende ondernemingen kan in verschillende mate verschillenliquiditeit.

Kenmerken van activaliquiditeit

Liquiditeit is een indicator die nogal voorwaardelijk kan worden geschat. Hetzelfde type activa kan verschillen in verschillende implementatiesnelheden. Zo worden de aandelen van een succesvol bedrijf bijvoorbeeld binnen enkele minuten verkocht, vrijwel onmiddellijk. Maar dezelfde effecten van een nieuw, weinig bekend bedrijf zullen voor onbepaalde tijd worden verkocht. Dit proces kan maanden duren.

Tijdens het handelsproces kan de waarde van een actief afnemen. Daarom is het belangrijk om het snel te verkopen. Anders wordt het geleidelijk afgeschreven. Aandelen van een weinig bekend bedrijf kunnen enkele maanden vrij beschikbaar zijn. Gedurende deze tijd verliezen ze ongeveer 30% van hun oorspronkelijke waarde. Daarom hebben bedrijven er belang bij dat hun activa liquide zijn.

Een elite huisje buiten de stad zal weinig liquide zijn. Het is duur, voor een comfortabel verblijf is een auto nodig. Ook kunnen niet alle kopers zo'n huis betalen. Het zal moeilijk te implementeren zijn. Maar een standaard tweekamerappartement is binnen enkele dagen verkocht. De kosten zijn relatief klein. Tegelijkertijd is de kring van kopers van dergelijk onroerend goed breed. Daarom wordt de definitie van liquiditeit individueel benaderd.

Rendabiliteit en solvabiliteit

Berekening van de liquiditeit van het saldo wordt uitgevoerd om de structuur van de fondsen van het bedrijf te bepalen. Op basis van de verkregen gegevens trekken ze conclusies over de vraag of het bedrijf in staat zal zijn om zijn schulden af te betalen en ook inongunstige omstandigheden. Hoe hoger de liquiditeit, hoe hoger de solvabiliteit.

Als een bedrijf genoeg geld heeft om de huidige schulden af te betalen, kan het als financieel gezond worden beschouwd. Het risico van niet-terugbetaling van gelden aan crediteuren wordt aanzienlijk verminderd. Hierdoor kunt u middelen van derden aantrekken om uw bedrijf te ontwikkelen en omzet te financieren.

Echter, winstgevendheid en liquiditeit zijn niet gerelateerd. Een bedrijf kan apparatuur op de balans hebben staan die desnoods moeilijk te verkopen is. Haar inkomen kan echter constant hoog blijven en de bestaande kosten dekken. Als de liquiditeit hoog is en de winstgevendheid van het bedrijf laag, dan worden de middelen inefficiënt gebruikt. Het bedrijf heeft voldoende middelen om een stabiele operatie in stand te houden, maar de beslissingen van de leiders leiden ertoe dat ze irrationeel worden toegepast.

Activa

De liquiditeit van de balans wordt bepaald door een speciale methode. De gegevens voor het onderzoek zijn voor meerdere perioden ontleend aan de jaarrekening. Hiermee kunt u veranderingen in de dynamiek evalueren. De informatie voor de berekening staat in de balans van de onderneming. Het is gebruikelijk om het in 4 groepen te verdelen.

De eerste categorie (A1) omvat contant geld. Dit zijn de meest liquide activa. De tweede categorie (A2) omvat snelle liquide activa. Dit is een vordering. De looptijd is niet meer dan 12 maanden. Dubieuze debiteuren zijn uitgesloten van deze categorie.

De derde groep (A3) omvat langzaam vloeibaarbronnen. Dit zijn dubieuze of achterstallige vorderingen, voorraden, onderhanden werk. Nauwelijks liquide activa (A4) zijn vaste activa. Dit zijn apparatuur, gebouwen en constructies. Ze hebben een specifiek doel en hoge kosten. Daarom zal het veel moeilijker zijn om ze te verkopen dan de vorige categorieën van onroerend goed.

Saldo

Aangezien de gegevens voor berekeningen afkomstig zijn uit de financiële overzichten, moeten ze volledig worden beschouwd. De balans bestaat uit twee delen. Verplichtingen weerspiegelen financiële middelen. Dit zijn de bronnen waaruit het bedrijf zijn kapitaal heeft ontvangen. Tot het actief behoren ook de artikelen waaraan deze middelen zijn besteed. Daarom vallen deze twee zijden van de balans samen. Dit zijn twee kanten van dezelfde medaille.

De liquiditeitsratio van het saldo wordt berekend in overeenstemming met zijn structuur. Saldocategorieën van A1 t/m A4 worden vergeleken met verplichtingen. In dit deel van de balans zijn ook de financieringsbronnen gegroepeerd volgens hun vervaldatum. De snelste manier is om lopende verplichtingen aan schuldeisers af te lossen. Dit is groep P1. De tweede categorie (P2) omvat leningen met een looptijd korter dan één jaar.

De derde groep omvat langlopende schulden (P3). Ze kunnen na enkele jaren worden terugbetaald. De vierde categorie (P4) omvat eigen vermogen. Het hoeft helemaal niet te worden verzilverd. De onderneming zal liquide zijn als de ongelijkheid behouden blijft bij het vergelijken van groepen:

A1>P1

A2>P2

A3>P3

A4<P4.

Dit is een eenvoudige regel die een analist moet evalueren. Als overtredingen worden vastgesteld, wordt de oorzaak van een dergelijk fenomeen vastgesteld.

Huidige liquiditeit

Het wordt ook algemeen genoemd en kenmerkt de snelheid van realisatie van het volledige bedrag van de vlottende activa van de organisatie. Dit is de meest voorkomende indicator. Het laat zien of het bedrijf klaar is om de lopende schulden die in één periode ontstaan, af te betalen. Deze formule ziet er als volgt uit:

TL=OS / KZ, waarbij OS - vlottende activa (gemiddelde waarde voor het begin en einde van de periode), KZ - kortlopende leningen (verplichtingen die in één jaar moeten worden afgewikkeld).

Aangezien de berekening is gebaseerd op financiële overzichten, ziet de formule er als volgt uit:

TL=(s. 1231+…+s.1260) / s.1500

Met deze indicator kunt u de situatie in het algemeen bekijken. Trends. Welke zich daarin hebben ontwikkeld, moet u afzonderlijk overwegen. Er zijn technieken waarmee u de liquiditeit vanuit een ander oogpunt kunt beoordelen. Het is onderverdeeld in afzonderlijke categorieën.

Normatief

Coëfficiënt stroom. liquiditeit wordt vergeleken met de norm. Deze wordt voor elke branche apart bepaald. Voor de meeste ondernemingen moet deze indicator tussen 1,5 en 2,5 liggen. Dit is de optimale waarde, die aangeeft dat het bedrijf voldoende middelen heeft om aan zijn huidige verplichtingen te voldoen.

Als tijdens de analyse is gebleken dat de huidige liquiditeitsratio onder de 1,5 is gedaald, duidt dit op een onvoldoende aantalliquide middelen. Als de noodzaak zich voordoet, zal het bedrijf niet in staat zijn om schulden volledig af te betalen. Er moet aandacht worden besteed aan het verminderen van het bedrag aan schulden en het vergroten van het aantal vlottende activa.

Als de indicator van de gestopte waarde aanzienlijk wordt overschreden, kunnen we praten over het ongepaste gebruik van middelen door het bedrijf. Ze heeft veel van haar eigen geld in omloop. In dit geval gebruikt de vennootschap het vreemd vermogen niet effectief. Ze breidt haar bedrijf niet uit, werkt niet harmonieuzer.

Snelle liquiditeit

Er is een andere formule voor de liquiditeitsratio waarmee u het aantal snel verkochte activa in werkkapitaal kunt berekenen en deze kunt vergelijken met financieringsbronnen. Snelle liquiditeit wordt dus als volgt berekend:

BL=(OS - Inventaris) / KZ.

Saldoberekening ziet er vrij eenvoudig uit. Om dit te doen, doet u het volgende:

BL=(s.1200 - 1210) / s.1500.

Met deze formule kunt u het aantal snelst verkopende activa schatten en deze vergelijken met de kortlopende verplichtingen van de organisatie. Deze indicator heeft ook een standaard. Het mag niet kleiner zijn dan 1.

Ontcijferen van het resultaat

Met de liquiditeitsformule kunt u een conclusie trekken over de staat van snel realiseerbare activa, evenals hun vermogen om schulden te dekken. Als deze indicator da alt tot het niveau van 0,7, duidt dit op een afname van het vermogen van het bedrijf om zijn schuldeisers te betalen voor het gebruik van hun geld.

Het is ook vermeldenswaard dat met een gebrek aan vloeistofactiva kan de onderneming geen lening tegen gunstige voorwaarden afsluiten. Naarmate het risico van investeerders en kredietnemers toeneemt, nemen ook de kosten van het gebruik van hun kapitaal toe.

Als de indicator groter is dan 1, is dit een positief kenmerk van de activiteiten van de organisatie. Dit duidt op een stijging van de solvabiliteit. Het bedrijf krijgt een hoge kredietwaardigheid. Ze kan haar verplichtingen gemakkelijk afbetalen.

Meeste liquide fondsen

Absolute liquiditeit is een indicator die het vermogen van een onderneming kenmerkt om een deel van haar kredietschuld in de kortst mogelijke tijd terug te betalen. Er wordt rekening gehouden met al het geld van het bedrijf, dat momenteel in contanten of niet-contante vorm is.

Deze indicator geeft het deel van de kredietschuld weer dat kan worden terugbetaald met de meest liquide middelen. Deze indicator wordt in de praktijk zelden gebruikt. Veel bedrijven slaan hun middelen niet op in de vorm van contanten of niet-contante fondsen. Ze worden in omloop gebracht. Geld is zelden dringend nodig, omdat bij het sluiten van het contract de aflossingstermijn van de schuld wordt aangegeven.

Berekening en norm

De gepresenteerde balans-liquiditeitsformule kan door een bank worden berekend om de solvabiliteit te bepalen van een bedrijf dat een lening wil aangaan. De indicator wordt als volgt berekend:

AL=DS / KZ, waarbij DS - contante (contante, niet-contante) fondsen.

Volgens de balans ziet de berekening er als volgt uit:

AL=p.1250 / p. 1500

De standaard is 0, 2. Het bedrijf kan een deel van de schuld niet onmiddellijk afbetalen alsindicator kleiner is dan de limiet. Als het de norm overschrijdt, kunnen we spreken van een irrationele kapitaalstructuur. De fondsen worden niet gebruikt voor de productieactiviteiten van het bedrijf.

Na de belangrijkste kenmerken van de gepresenteerde indicatoren te hebben overwogen, kan worden opgemerkt dat liquiditeit een van de belangrijkste indicatoren is die wordt gebruikt in de loop van de financiële analyse van een onderneming.

Aanbevolen:

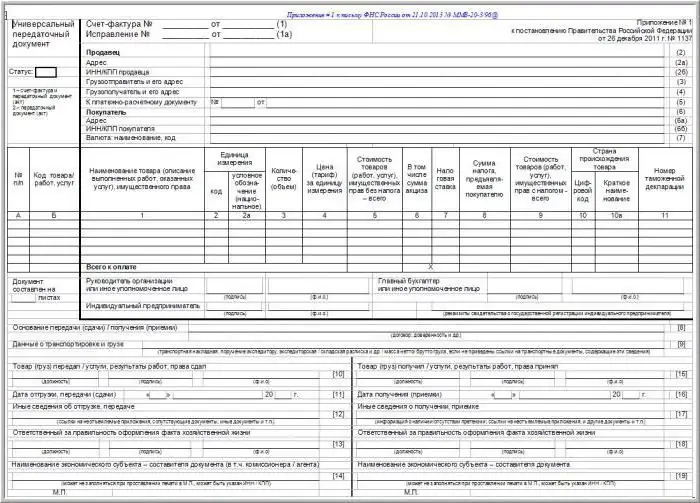

Regels voor het invullen van UPD: soorten diensten, procedure voor registratie met monsters, benodigde formulieren en relevante voorbeelden

Er zijn veel vragen over de regels voor het invullen van de UPD (universeel overdrachtsdocument), omdat er een beperkt aantal voorbeelden is met reeds ingevoerde gegevens. De Belastingdienst is gewend het papier ter correctie terug te sturen zonder uit te leggen wat er precies fout is opgemaakt en hoe de fout kan worden hersteld

Voorbeelden van het invullen van een vrachtbrief. Regels voor het invullen van een vrachtbrief

Om ervoor te zorgen dat de activiteiten van het bedrijf volledig voldoen aan de vereisten van de wet, moet u bij het invullen van de documenten de vastgestelde instructies volgen. Dit artikel bespreekt voorbeelden van het invullen van een vrachtbrief en andere begeleidende documenten, hun doel, structuur en betekenis in de activiteiten van organisaties

Verbindingen: doel, soorten verbindingen. Voorbeelden, voordelen, nadelen van soorten verbindingen

Machines en werktuigmachines, apparatuur en huishoudelijke apparaten - al deze mechanismen hebben veel details in hun ontwerp. Hun hoogwaardige verbinding is een garantie voor betrouwbaarheid en veiligheid tijdens het werk. Welke soorten verbindingen zijn er? Laten we hun kenmerken, voor- en nadelen eens nader bekijken

Verzekering: essentie, functies, vormen, concept van verzekeringen en soorten verzekeringen. Het concept en de soorten sociale verzekeringen

Vandaag de dag spelen verzekeringen een belangrijke rol in alle levenssferen van burgers. Het concept, de essentie, de soorten van dergelijke relaties zijn divers, aangezien de voorwaarden en inhoud van het contract rechtstreeks afhankelijk zijn van het object en de partijen

Soorten boekhouding. Soorten boekhoudkundige rekeningen. Soorten boekhoudsystemen

Boekhouding is voor de meeste ondernemingen een onmisbaar proces voor het opbouwen van een effectief management- en financieel beleid. Wat zijn de kenmerken?