2026 Auteur: Howard Calhoun | calhoun@techconfronts.com. Laatst gewijzigd: 2025-01-24 13:22:37

In de moeilijke omstandigheden van het westerse sanctiebeleid tegen ons land, wordt nalevingscontrole een van de belangrijke instrumenten in het managementsysteem van de banksector. Wat is naleving? Waar letten buitenlandse zakenpartners op als ze praten over compliance procedures in Russische bedrijven? En welke voordelen bieden ze? Laten we proberen erachter te komen.

Geschiedenis van het uiterlijk

Het begon allemaal met de toetreding van Rusland tot de WTO (Wereldhandelsorganisatie). Er zijn veel veranderingen die niet zichtbaar zijn voor het blote oog. Binnenlandse bedrijven en organisaties begonnen bijvoorbeeld te worden onderworpen aan internationale normen voor de implementatie van normen ter bestrijding van het witwassen van geld, corruptie, de financiering van terroristische organisaties en andere gebieden van het nalevingssysteem (wat naleving is, wordt hieronder besproken).

Wat is naleving?

Dit is de naleving door commerciële organisaties van wetten, normen en voorschriften die van kracht zijn op het grondgebied van het land gericht oppreventie van corruptie. Met andere woorden, naleving is de naleving van de activiteiten van een organisatie met een reeks codes en regels die zijn voorzien door de regelgevers van de relevante sector van de economie. Tegenwoordig is de aanwezigheid van een compliance-controlesysteem in een organisatie een noodzaak bij het zakendoen om risico's te voorkomen (met name raider-overnames) en de reputatie van het bedrijf te beschermen. Dat wil zeggen, het is een soort fundament waarop het controlesysteem van elke organisatie is gebouwd, en een van de belangrijkste onderdelen van management.

De moderne realiteit is zodanig dat niet-naleving van de nalevingsregels leidt tot verlies van zaken. Het aanpassen van dit systeem aan de interne routine en regels is echter buitengewoon moeilijk.

Wat is het punt?

Elke moderne organisatie neemt in de loop van haar activiteiten verschillende soorten controle over technische, menselijke en administratieve middelen op zich om te voldoen aan voorschriften en vereisten. Ze worden gevormd tijdens de oprichting van de onderneming door het opstellen van wettelijke documenten en het ontwikkelen van principes voor het besturen van organisaties. Maar naarmate bedrijfsprocessen complexer worden en de onderneming volwassener wordt, wordt het steeds moeilijker om te voldoen aan gevestigde normen en regels.

De groei van technologische processen, de uitbreiding van het productassortiment en de introductie van nieuwe, de verhoging van de efficiëntie, de uitbreiding van het personeel vereisen een complex managementsysteem.

Waarom voldoen aan compliance

Aan de ene kant kun je goede resultaten laten zien, maar aan de andere kant niet voor de testregelgevende instanties en krijgen zware straffen en andere problemen. Dit is het zogenaamde reguleringsrisico, dat leidt tot verlies van marktaandeel, afname van vraag, verkoopvolumes, etc. Parallel hieraan doen zich ook juridische risico's voor. In het geval van een daling van de indicatoren van financiële activiteit, kan de lener bijvoorbeeld een aanvraag indienen met de eis om de schuld eerder dan gepland terug te betalen.

Het blijkt dat de regels en voorschriften die oorspronkelijk in de organisatie verschenen, moeten worden nageleefd. En we hebben ook een persoon nodig die verantwoordelijk is om ervoor te zorgen dat, vóór de start van hun toepassing, een technologie wordt geïntroduceerd voor de opkomende nieuwe norm of regel, die het mogelijk maakt om de bedrijfsontwikkeling voort te zetten, maar al in overeenstemming met de geïntroduceerde normen en vereisten. In het buitenland wordt deze functie uitgevoerd door een speciale compliance manager.

Vereisten voor systeemdocumenten

Elke nieuwe bestelling of verordening moet een reeks stappen doorlopen voordat ze wordt geïmplementeerd. Dit is:

- Uiterlijk (projectontwikkeling).

- Goedkeuring (ondertekening van het opgestelde document).

- Inwerkingtreding.

- Transformatie (geplande of plotselinge wijziging van parameters).

- Annulering van een document (met een nieuwe of om een andere reden).

Het vormen van nieuwe activiteiten van de organisatie naar analogie met de bestaande is de taak van de manager die verantwoordelijk is voor compliance (vertaald uit het Engels - compliance, compliance, consent). En dit betekent dat deze werknemer een groot aantal vaardigheden, capaciteiten en kennis moet hebben, moet deelnemen aan het creëren van een documentaire basis en toezicht moet houden op personeelsopleidingskwesties. Ook hijkan zo nodig extra budgettaire uitgaven rechtvaardigen voor de uitvoering van een nieuw administratief document.

Definitie van compliance voor de banksector

In deze branche houdt het concept van "compliance" in dat informatie wordt verstrekt aan de moederorganisatie - de Bank of Russia, en binnen een strikt gespecificeerd tijdsbestek. Evenals de uitsluiting van de betrokkenheid van financiële en kredietinstellingen en hun werknemers bij elke vorm van illegale activiteit.

Wat is compliancecontrole bij banken? Het is een reeks speciaal gedefinieerde functies, die zijn onderverdeeld in verplicht en optioneel. De eerste omvatten wettelijke normen, waarbij niet-naleving leidt tot reputatieverlies en bijna altijd tot sancties. De tweede omvat de opdrachten van het management en de functies van de organisatie, waarvan de uitvoering verband houdt met de verwachtingen van zakenpartners.

Gezien de beschreven kenmerken, moet het compliancesysteem in de bank worden beheerd door de beveiligingsdienst. Maar in werkelijkheid is dit systeem bijna altijd multi-level, dus de meeste functies zijn verdeeld over structurele afdelingen.

Introductiefuncties

Nalevingscontrole bij Russische banken wordt gereguleerd door verordeningen van de Bank of Russia nr. 242-P, nr. 06-29/PZ-N en een aantal andere documenten.

Ze geven aan dat elke werknemer van de kredietinstelling betrokken moet zijn bij de uitvoering van de functies van dit systeem binnen hun functiebeschrijvingen encompetenties. Een toegewijde medewerker is verantwoordelijk voor de implementatie van het systeem.

Het bouwen van een systeem heeft de volgende doelen:

- Anti-fraude en corruptie.

- Identificatie van risico's die samenhangen met niet-naleving van externe (interne) normen (dit zijn compliancerisico's).

- Naleving van internationale normen en Russische wetgeving.

- Reageren op klachten van klanten.

- Naleving van informatiebeveiligingsprincipes.

Om de beschreven functies in bankorganisaties te implementeren, moeten persoonlijke informatiesystemen en platforms worden gebruikt om het proces van monitoring en daaropvolgende analyse te systematiseren.

Het automatiseren van de nalevingscontrole bij banken (zoals hierboven beschreven) is momenteel een prioriteit voor de meeste banken. Bovendien vereist dit systeem een duidelijke organisatie van de activiteiten van het bedrijf - potentiële problemen moeten in re altime en zo snel mogelijk worden geïdentificeerd en opgelost.

Principes van het bancaire systeem van nalevingscontrole

De persoon die verantwoordelijk is voor de implementatie van het systeem in de bank (manager), trekt medewerkers aan en organiseert werkzaamheden om te voldoen aan externe regels en vereisten, intern en om compliancerisico's te identificeren (dit is een prioritaire taak bij compliancecontrole).

De basisprincipes van het systeem zijn als volgt:

- Het door de bank uitgevoerde compliancebeleid moet worden goedgekeurd door de raad van bestuur, die op zijn beurt met bepaalde tussenpozenevalueert de effectiviteit ervan.

- De organisatie moet de vereiste hoeveelheid middelen aan het systeem toewijzen.

- De manager die verantwoordelijk is voor de werking van het systeem is verplicht om training te organiseren voor het personeel dat betrokken is bij compliance (wat compliance is, werd hierboven beschreven).

- De persoon die verantwoordelijk is voor de implementatie en werking van het systeem moet een hoge status hebben in het bedrijf (bijvoorbeeld rechtstreeks rapporteren aan het hoofd of lid zijn van de uitvoerende organen).

- Sommige taken van nalevingscontrole kunnen worden uitgevoerd door middel van uitbesteding (in dit geval wordt de controle uitgevoerd door de verantwoordelijke manager of het hoofd van de bankorganisatie).

Invoering van systeemfuncties stuit soms op weerstand binnen de bank. Meestal gebeurt dit bijvoorbeeld als gevolg van een besluit om een of meer onbetrouwbare partners of klanten af te sluiten, wat op het eerste gezicht in strijd is met de financiële belangen van de bankorganisatie.

Maar tegelijkertijd is het werk van compliance (vertaald uit het Engels, zoals hierboven vermeld - compliance, compliance, consent) gericht op het beschermen van de reputatie van de bank, en dus op haar financiële succes. Bovendien vereenvoudigt de introductie van dit systeem de interactie met partners uit het buitenland, aangezien het belangrijkste punt van hun vereisten het bestaan van een nalevingsbeleid is, een erkende norm in bijna alle landen.

Compliance systeembeleid

Bijna elke bankorganisatie ontwikkelt het. Het bestaat uit het volgende. Dit is het beleid:

- Corporate Conduct (dat wil zeggen, een algemeen document dat is ontworpen om de gedragsnormen en taakverantwoordelijkheden van werknemers te reguleren).

- Bestrijding van corruptie en terrorismefinanciering (een document dat is ontworpen om het binnendringen van op oneerlijke wijze verkregen of verdiende gelden en de financiering van terrorisme te voorkomen).

- Gericht op het oplossen van belangenverstrengeling (documenten die gedragsnormen stellen in geval van belangenverstrengeling.

- Interacties met regelgevers en toezichthoudende autoriteiten (minimaliseert mogelijke complicaties en zorgt voor effectieve en volledige interactie).

- Controleer transacties en aankopen van effecten.

- Klachten van klanten ontvangen en actie ondernemen.

- Geheimhouding en geheimhouding van gegevens (om de organisatie niet te schaden).

- Identificatie van de klant.

De lijst is vrij algemeen. Elke organisatie heeft het recht om de beschreven evenementen toe te voegen of te verwijderen.

Compliance bij Sberbank

In een van de grootste bankorganisaties van het land is elke medewerker betrokken bij de implementatie van compliancefuncties binnen hun functieomschrijving.

De implementatie van de functies van dit systeem vereist de automatisering van alle bankprocessen. Hiervoor werkt Sberbank actief samen met CIO-kantoren. Een voorbeeld is een IT-platform op basis van Oracle. Het maakt het mogelijk om de processen van toezicht op de financiële toestand te systematiseren enoptimaliseer de structuur van de bankorganisatie.

Een paar jaar geleden is er een wet in werking getreden, volgens welke alle bankorganisaties in de wereld verplicht zijn om alle gegevens op de rekeningen van haar belastingbetalers over te dragen aan de belastingdienst van Amerika. Sberbank heeft een dergelijk product geïntroduceerd en zal het verder aanpassen aan de Russische markt.

Aanbevolen:

Polijsten - wat is het? De essentie van het proces, beschrijving, typen

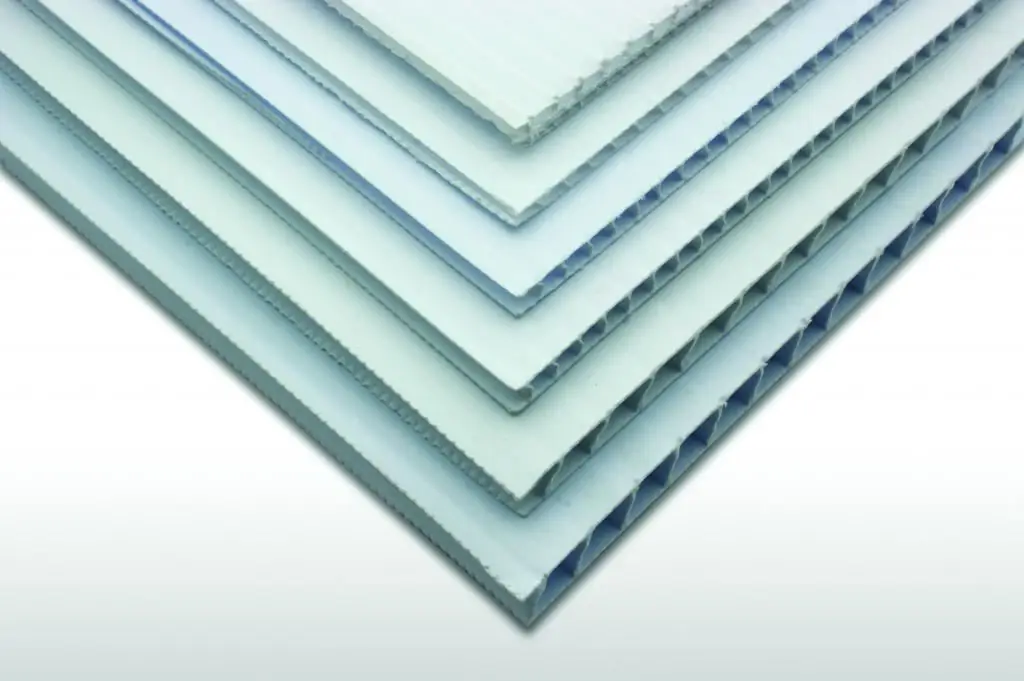

Momenteel, wanneer metalen producten een belangrijke plaats innemen in het leven van mensen, is het schoonmaken ervan vrij gewoon geworden. Een effectieve methode om metaal te reinigen van vervuiling en oneffenheden te verwijderen is polijsten

Polypropyleen - wat is het? Definitie, technische kenmerken van het materiaal, toepassing in de industrie en het dagelijks leven

Je kunt met je eigen handen een verwarmingssysteem bouwen van polypropyleen. Het materiaal is betaalbaar en lichtgewicht. Voordat u met het werk begint, is het noodzakelijk om de verbindingspunten aan te wijzen en de installatiemethode te begrijpen. Voor het solderen van buizen moeten producten op maat worden gesneden. De voegen moeten vlak zijn en een rechte hoek hebben. Secties worden ontvet, spanen worden na het snijden van het oppervlak verwijderd

Wat is OSAGO: hoe het systeem werkt en waartegen het verzekert, wat inbegrepen is, wat nodig is

Hoe werkt OSAGO en wat wordt bedoeld met de afkorting? OSAGO is een verplichte WA-verzekering motorrijtuigen van de verzekeraar. Door een OSAGO-polis aan te schaffen, wordt een burger klant bij de verzekeringsmaatschappij waar hij een aanvraag heeft ingediend

Wat is het kapitaaldekkings- en verzekeringsdeel van het pensioen? De termijn voor de overdracht van het kapitaalgedekte deel van het pensioen. Welk deel van het pensioen is verzek

In Rusland is de pensioenhervorming al geruime tijd van kracht, iets meer dan een decennium. Desondanks begrijpen veel werkende burgers nog steeds niet wat het kapitaalgedekte en verzekerde deel van een pensioen is, en bijgevolg welke zekerheid hen op oudere leeftijd te wachten staat. Om dit probleem te begrijpen, moet u de informatie in het artikel lezen

Konijnen van het Strokach-ras: beschrijving van de soort, kenmerken van verzorging, voortplanting, kenmerkende kenmerken van het ras en regels voor het houden

Als iemand een doel heeft om konijnen van het Strokach-ras te fokken, dan is het noodzakelijk om te onthouden dat het het beste is om alleen de sterkste en beste individuen van het Duitse ras te hebben. Als ze thuis worden gekweekt, slagen veel boeren er niet altijd in om een zuiver ras te fokken, omdat sommige individuen bont zijn of ziek worden