2026 Auteur: Howard Calhoun | [email protected]. Laatst gewijzigd: 2025-01-24 13:22:35

Vandaag de dag zijn er nogal wat tools die een accountant kan gebruiken. In de praktijk zijn er echter storingen in het functioneren van de software, een menselijke factor, diverse onvoorziene omstandigheden die leiden tot overtreding van de eisen van de NDO. Dienovereenkomstig impliceert niet-naleving van de vereisten van de wet de toepassing van sancties op de daders. Een daarvan is een boete voor het te laat indienen van de aangifte.

Reguleringskader

In de eerste alinea van art. 119 van het belastingwetboek stelt een boete vast voor het te laat indienen van de aangifte. Deze overtreding wordt als de meest voorkomende beschouwd. Als sanctie wordt de proefpersoon een geldboete opgelegd van 5% van het in de rapportage vastgestelde onbetaalde bedrag. De boete voor het te laat indienen van de aangifte wordt in rekening gebracht voor elke volledigeof minder dan een maand vanaf de datum vastgesteld voor de indiening ervan. Het herstel kan niet meer zijn dan 30% van het gespecificeerde bedrag, maar niet minder dan duizend roebel. Daarnaast is de aansprakelijkheid geregeld in het Wetboek van Administratieve Overtredingen. Met name op grond van art. 15.5 aan ambtenaren wordt een boete opgelegd voor het te laat indienen van de aangifte. De grootte is 300-500 roebel.

Uitzonderingen

Het moet gezegd worden dat niet in alle gevallen sancties kunnen worden opgelegd aan het onderwerp voor het overtreden van de deadline. Dus, rekening houdend met de toelichtingen in de plenaire resolutie van het Supreme Arbitration Court nr. 57, heeft de toezichthoudende autoriteit (FTS) haar eigen uitleg gegeven. In het bijzonder zeggen ze dat als de deadlines voor het indienen van documenten voor de rapportageperiode worden geschonden, art. 119 NK zal onjuist zijn. Zo is het bijvoorbeeld niet mogelijk om een boete toe te rekenen voor het te laat indienen van de aangiften inkomstenbelasting over het eerste, tweede, derde kwartaal. Het wordt ook niet in rekening gebracht voor individuele maanden - van de 1e tot de 11e. Daarnaast kan er geen boete worden opgelegd voor het te laat indienen van een aangifte OZB voor vooruitbetalingen.

Uitleg

De brief van de federale belastingdienst nr. SA-4-7/16692 dient als basis voor het niet opleggen van sancties. Daarin staat in het bijzonder dat art. 58 (lid 3) van het belastingwetboek bepa alt dat het wetboek de betaling van voorschotten kan vaststellen. Aan de verplichting tot aftrek wordt geacht te zijn voldaan op dezelfde wijze als voor de terugbetaling van het belastingbedrag. Het niet naleven van de termijnen voor de aftrek van voorschotten kan niet worden beschouwd als grond voor aansprakelijkheid voor overtreding van de belastingwet. Kunst. 119 is van toepassing als er waslaattijdige indiening van belastingaangiften. De boete wordt dus gesteld op het niet melden van de gehele periode, en niet op afzonderlijke delen ervan. De FTS legt uit dat art. 119 dekt geen handelingen die ertoe hebben geleid dat de deadline voor het indienen van verrekeningen van voorschotten niet is verstreken, ongeacht hoe deze documenten worden genoemd in de hoofdstukken van het belastingwetboek.

St. 126 NK

Het stelt een boete vast voor het te laat indienen van documenten of andere informatie die is vastgelegd in de code en andere wetgevingshandelingen, als de handeling geen tekenen van schendingen bevat zoals bedoeld in art. 129.4 en 119 van het belastingwetboek. Het bedrag van de boete is 200 roebel. van elk niet-ingediend document. Als de deadline voor het indienen van certificaten van formulier 2-NDFL wordt gemist, geldt Art. 126. Dat wil zeggen, voor elk papier moet u ook 200 roebel betalen.

Belangrijk moment

Bij niet tijdige indiening van de aangifte op f. 3-NDFL, wanneer de betaler een persoon is, kan hem een boete worden opgelegd op grond van art. 119 NK. Tegelijkertijd kan zelfs een klein bedrag waarvan de agent is vergeten de verplichte betaling aan de begroting in te houden, de reden worden voor het herstel. In dit geval is het absoluut onbelangrijk of de betaler er zelf van op de hoogte was. De belastingagent moet de natuurlijke persoon en de inspectie op de hoogte stellen van de onmogelijkheid tot inhouding. Maar niet iedereen doet het. Volgens paragraaf 4 van paragraaf 1 van art. 228 van het belastingwetboek, moeten burgers die andere inkomsten ontvangen waarop geen personenbelasting is ingehouden, berekenen en betalen in overeenstemming met de bedragen van dergelijke ontvangsten. Het feit dat de betalerzelfs geen idee heeft dat hij zo'n plicht heeft, ontslaat hem niet van zijn verantwoordelijkheid.

Brief van het Ministerie van Financiën

Dat de betaler, die niet eens wist dat hij wat van zijn inkomen moest inhouden, een boete kan krijgen, blijkt uit de uitleg van het ministerie van Financiën. In het bijzonder schrijft het ministerie van Financiën dat op grond van art. 226 (lid 4) van het Belastingwetboek is de belastingagent verplicht om het berekende belastingbedrag rechtstreeks in te houden op het inkomen van de betalers wanneer deze daadwerkelijk worden betaald. Artikel 5 van hetzelfde artikel bepa alt dat indien dit niet mogelijk is, de proefpersoon verplicht is uiterlijk één maand na de datum van het einde van de periode waarin deze omstandigheden zich hebben voorgedaan, de betrokkene zelf (vanaf wiens inkomen de aftrek wordt gedaan) en aan het controleorgaan (FTS). Tegelijkertijd rust de verplichting om de personenbelasting te berekenen en te betalen, evenals om aangifte te doen, bij de betaler.

Vrijstelling van straf

Om de persoon die het inkomen heeft ontvangen aansprakelijk te stellen, moet de federale belastingdienst bewijzen dat de overtreding heeft plaatsgevonden. De toezichthouder dient na te gaan welke handelingen/nalatigheden hebben geleid tot niet-naleving van de eisen. In kunst. 109 van het belastingwetboek bepa alt dat indien de proefpersoon zich niet schuldig maakt aan het begaan van een overtreding, hij niet ter verantwoording kan worden geroepen. In kunst. 111 van het belastingwetboek stelt de omstandigheden vast waaronder art. 109. Dit betekent dat als de betaler niet door de agent op de hoogte is gesteld van de onmogelijkheid om een inhouding te doen, de vraagveroordeling wordt bepaald op basis van zijn schuld.

Uitzonderlijke omstandigheden

De betaler kan de bepalingen van de wet overtreden als gevolg van:

- Grote omstandigheden, natuurrampen en andere noodsituaties.

- In een toestand verkeren waarin de proefpersoon zich vanwege zijn ziekte niet bewust kon zijn van zijn gedrag of zijn acties kon sturen.

- Uitvoering van schriftelijke uitleg over de kwestie van berekening, betaling van verplichte bijdragen of andere situaties die verband houden met de toepassing van de bepalingen van het belastingwetboek, die persoonlijk aan het onderwerp zijn gegeven (of verband houden met een onbepaalde kring van personen) door de federale belastingdienst of een andere bevoegde instantie binnen hun bevoegdheid.

- Andere omstandigheden die door de belastingdienst of de rechtbank als uitsluiting van schuld kunnen worden erkend.

Deze lijst wordt, ondanks de aanwezigheid van paragraaf 4, door veel ambtenaren als volledig beschouwd. Daarbij geldt dat betalers die geen aangifte onder f. 3-NDFL, worden beboet op basis van het feit dat onwetendheid van de wet niet vrijstelt van aansprakelijkheid. In dergelijke gevallen raden experts aan om een 2-NDFL-certificaat aan te vragen bij het bedrijf dat het salaris of andere inkomsten heeft betaald. De informatie die in het document aanwezig zal zijn, zal aantonen of de belasting op deze bonnen is ingehouden.

EUND

Een enkele aangifte wordt ingediend door die entiteiten waarvan detijdens het belastingtijdvak waren er geen geldstromen op de rekeningen. Dan hebben we het niet alleen over inkomsten, maar ook over uitgaven. Als na melding blijkt dat het bedrijf een zakelijke transactie heeft uitgevoerd, bijvoorbeeld de verzending van producten, moet het bijgewerkte documentatie overleggen.

Maar het controleorgaan accepteert deze rapportage soms niet en vereist de presentatie van de primaire. In dergelijke situaties kan de Federale Belastingdienst een boete opleggen voor het te laat indienen van een btw-aangifte. Zoals de bevoegde autoriteiten uitleggen, wordt de EUND ingediend in overeenstemming met paragraaf 2 van clausule 2 van art. 80 NK. Als een onderneming geen transacties verricht die leiden tot geldstromen op bankrekeningen of contanten, heeft zij het recht om voor elke belasting een vereenvoudigde (enkele) aangifte in te dienen in plaats van aangiften. Indien een belastingobject wordt gevonden voor de periode waarin de aangifte is ingediend, is de betaler verplicht wijzigingen aan te brengen in de documentatie en deze in te dienen op de in art. 81. Als de betrokkene dit heeft gedaan, kan hem geen boete worden opgelegd voor het te laat indienen van de btw-aangifte. Dergelijke rapportage wordt als bijgewerkt beschouwd.

Timing

Hierboven is een apart geval overwogen, waarbij een boete voor het te laat indienen van een btw-aangifte niet in rekening kan worden gebracht. In 2015 is de hoogte van de boetes niet gewijzigd. De wetgeving bepa alt echter de termijnen waarna het bedrag mag stijgen. Dus bijvoorbeeld een boete voor het te laat indienen van de btw-aangifte in 2015jaar was 5% van het toegerekende bedrag van de vergoeding, maar niet minder dan 1000 roebel. Deze waarde is ingesteld voor entiteiten die tot 180 dagen vanaf de rapportagedatum hebben gemist. Deze periode is ook vastgesteld voor andere heffingen. Zo was de boete voor het te laat indienen van de aangifte over het vereenvoudigde belastingstelsel voor 2014 ook 5% van het toegerekende bedrag, maar niet minder dan 1000 roebel. Als de betaler langer dan 180 dagen geen documenten indient, stijgt het percentage aanzienlijk. Deze volgorde geldt ook voor elke toegerekende vergoeding. Zo is de boete voor het te laat indienen van een aangifte vervoersbelasting 30% van het inhoudingsbedrag. Ook hier mag de omvang van de sanctie niet minder zijn dan duizend roebel.

Kunnen sancties worden verminderd?

De wetgeving voorziet in gevallen waarin de betaler het bedrag van de boete kan verminderen. Ze zijn vastgelegd in art. 114 NK. Zo is er een boete opgelegd voor het te laat indienen van een aangifte grondbelasting. De federale belastingdienst belt in de regel de betaler met een melding. Bij de keuring maakt de proefpersoon kennis met de handeling van verificatie tegen ondertekening. Nadat de betaler dit document heeft ondertekend, heeft hij twee weken de tijd om vermindering van het toegerekende bedrag aan te vragen.

Verzachtende omstandigheden

De boete voor het te laat indienen van btw-aangiften in 2013 en 2016 kan met minimaal de helft worden verlaagd. In deel 1 van art. 112 de volgende voorwaarden zijn voorzien:

- Moeilijke familie- of persoonlijke omstandigheden.

- Een overtreding begaan onder invloed van dwang of onder de dreiging van dienst-, materiële of andere afhankelijkheid.

- Moeilijke financiële situatiebetaler die aansprakelijk wordt gehouden.

- Andere omstandigheden die door de federale belastingdienst of de rechtbank als verzachtend worden erkend.

Wat zijn de laatste factoren? De meest voorkomende omstandigheden die de boete voor het te laat indienen van de aangifte UTII 2014 verminderen, waren bijvoorbeeld:

- Commissie van de eerste overtreding van de belastingwet.

- Het onderwerp heeft afhankelijkheden. Naast minderjarigen zijn dat ook kinderen onder de 23 jaar als ze voltijds studeren.

Hoe meer omstandigheden worden aangegeven, hoe groter de kans dat het bedrag van de boete met meer dan de helft wordt verlaagd. Zo zijn er in de praktijk veel gevallen waarin de boete 4 keer werd verlaagd.

Andere maatregelen

Naast een geldvordering kan de belastingdienst de bankrekeningen van de proefpersoon bevriezen. Deze mogelijkheid wordt geboden door de Federale Belastingdienst in overeenstemming met Art. 76 NK. Lid 3 van dit artikel bepa alt het recht van de inspectie om de verrichtingen op rekeningen van de bank van de betaler op te schorten indien de aangifte niet is ingediend binnen 10 dagen na de wettelijk bepaalde datum. Hierbij moet wel gezegd worden dat alle incassotransacties op de rekening worden geblokkeerd. Dat wil zeggen, u kunt geld storten.

Tegelijk stelt de wetgeving de prioriteit vast van het innen van geld van de schuldenaar. De boete die de Belastingdienst oplegt staat in de derde orde. Het besluit om de blokkering op te heffen dient uiterlijk 1 dag na het indienen van de aangifte te zijn genomen.

Controversiële kwesties

In de nieuwe editie van art.119 van het belastingwetboek bepa alt dat de boete voor te late indiening van de aangifte wordt berekend op basis van het bedrag aan belasting dat niet is betaald binnen de door de wet bepaalde termijn. Deze bepaling ontbrak in het vorige artikel, wat aanleiding gaf tot controverse. Het was niet helemaal duidelijk op welk moment de sancties zouden moeten worden bepaald - op de dag dat de deadline verstrijkt of de daadwerkelijke indiening van rapporten. Als de belasting volledig is betaald, maar de aangifte niet is ingediend, is de boete 1000 roebel. Als een deel van het bedrag is ingehouden, wordt de hoogte van de sanctie bepaald door het verschil tussen het werkelijk betaalde en het toegerekende bedrag van de verplichte betaling.

Conclusie

De belastingwetgeving stelt duidelijk de deadlines voor het indienen van een aangifte. Dergelijke strikte regelgeving is te wijten aan het feit dat verplichte bijdragen van natuurlijke personen en rechtspersonen een aanzienlijk deel van de begrotingsinkomsten uitmaken. De staat streeft dan ook naar een goede controle op de tijdigheid van de ontvangsten. Overtredingen, zoals uit het artikel blijkt, kunnen door verschillende omstandigheden worden veroorzaakt. De wet voorziet uiteraard in bepaalde mogelijkheden voor betalers om sancties te verminderen. Daarnaast stelt de Belastingdienst een aantal verantwoordelijkheden voor controleorganen vast. Maar zoals de praktijk laat zien, wordt er vaak geen rekening gehouden met omstandigheden. In dit opzicht is het beter om alles op tijd te doen: belasting betalen en aangifte doen. In dit geval zijn er geen procedures en problemen.

Aanbevolen:

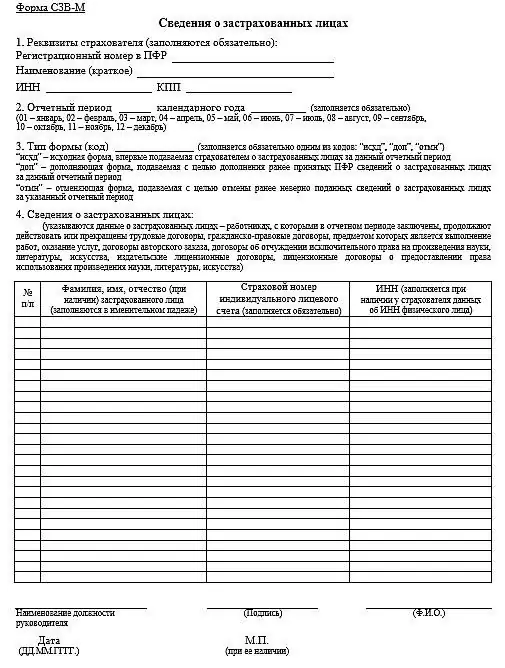

Verslag op het SZV-M formulier: hoe invullen, wie moet afgeven, boete voor te late levering

In het artikel wordt beschreven hoe u de SZV-M invult, welke gegevens in dit document worden ingevuld en ook wanneer en in welke vorm de melding wordt ingediend bij de afdeling PF. De belangrijkste fouten die werkgevers maken, worden gegeven, evenals de boete die wordt betaald voor de geconstateerde overtredingen

Boete voor te late verzekering in 2015

Volgens de wet moet elke autobezitter jaarlijks zijn auto verzekeren. Een verplichte polis die moet worden aangeschaft is OSAGO. Sommige gewetenloze chauffeurs hebben echter geen haast om een nieuw contract te verlengen en op wegen te blijven rijden met een verlopen document

Voor dummies: btw (belasting over de toegevoegde waarde). Belastingaangifte, belastingtarieven en btw-teruggaafprocedure

BTW is een van de meest voorkomende belastingen, niet alleen in Rusland maar ook in het buitenland. Het heeft een aanzienlijke impact op de vorming van de Russische begroting en trekt steeds meer de aandacht van niet-ingewijden. Voor dummies kan btw in schematische vorm worden weergegeven, zonder in de kleinste nuances te gaan

BTW voor "theepot". Alles over btw voor dummies

Belasting over de toegevoegde waarde is verplicht voor elke onderneming die zich bezighoudt met de productie, verkoop van goederen, dienstverlening

Wat is de boete voor het niet indienen van een belastingaangifte?

Het belastingwetboek van de Russische Federatie legt proefpersonen de verplichting op om rapporten in te dienen bij de regelgevende instantie, als de relevante wetgeving hierin voorziet. De betaler stuurt documenten naar de inspectie op de plaats van registratie