2026 Auteur: Howard Calhoun | calhoun@techconfronts.com. Laatst gewijzigd: 2025-06-01 07:14:50

In 2018 zullen accountants een bijgewerkt aangifteformulier inkomstenbelasting invullen. Wat is er veranderd in de rapportage, heeft de Belastingdienst bij het ontwikkelen daarvan rekening gehouden met de wensen van accountants? Laten we het in dit artikel uitzoeken. Eén ding is zeker: het elektronische formulier voor het indienen van meldingen is al beschikbaar. Hierover later meer.

Wie is verplicht een melding in te dienen bij de IFTS?

De afgelopen twee jaar zijn alle belastingbetalers verplicht om regelmatig verslag uit te brengen aan de IFTS over de belasting op het totale inkomen van werknemers van de organisatie. Samen met het persoonlijke inkomstenbelastingrapport 6, dat de totale inkomsten weergeeft die aan alle werknemers zijn betaald, verstrekken organisaties individuele certificaatformulieren voor elke werknemer die verdiende en betaalde inkomsten heeft, afzonderlijk.

Volgens de uitleg van het ministerie van Financiën en de federale belastingdienst van Rusland wordt het rapport ingediend op het adres van registratie van een ondernemer of organisatie. Als de onderneming meerdere afzonderlijke divisies heeft, wordt het rapport voor elk van hen afzonderlijk verstrekt.

Het rapport wordt op papier verzonden naar organisaties metmet een staf van maximaal vijfentwintig mensen of elektronisch - voor organisaties met een staf van meer dan vijfentwintig mensen.

Waaruit bestaat 6 personenbelasting?

Het rapport geeft gegevens weer over de organisatie, het totale inkomen van haar werknemers, de bedragen en data van bronbelasting op het inkomen van werknemers.

Het formulier bestaat uit drie blokken:

- titelpagina;

- algemene informatie;

- inkomsten- en inkomstenbelastinggegevens.

Hoe vaak worden rapporten ingediend?

Rapportage over belastingen op het inkomen van werknemers wordt eenmaal per kwartaal aan de IFTS verstrekt. De uiterste indieningsdatum is de laatste dag van de maand van de periode volgend op de rapportageperiode. Informatie wordt verstrekt op transactiebasis.

De rapportagedatum voor het indienen van het formulier is:

- ontvangstdatum (datum en tijd mogen niet later zijn dan twaalf uur 's nachts van de laatste rapportagedag) voor elektronische indiening van het formulier;

- datum van het merkteken van de Russische postbeambte op de inventaris van de bijlage tegen de datum voor het indienen van het formulier per post;

- datum op uw kopie van het rapport, aangegeven door de inspectiemedewerker, bij persoonlijke indiening van het rapport aan de federale belastingdienst.

Inzending van het rapport in 2018 mag niet later zijn dan:

- 2 april;

- 3 mei;

- laatste werkdag van juli;

- laatste werkdag van oktober.

Moet ik een leeg rapport opsturen?

Als de belastingbetaler geen werknemers heeft, in de verslagperiode geen inkomen aan hen opbouwt of niet werkt, dan gegevens over inkomen en inkomstenbelastingzal niet. Het is niet nodig om een "nul"-rapport aan de IFTS in te dienen, maar het wordt aanbevolen om de inspectie hiervan op de hoogte te stellen (om te voorkomen dat transacties op rekeningen worden opgeschort en sancties worden opgelegd).

Om uitleg bij de IFTS te vermijden, dien je ofwel een nulrapport in, of schrijf je een toelichting in vrije vorm over de redenen voor het ontbreken van een rapport van jouw kant.

Hoe correct invullen 6 personenbelasting?

Basis rapportagevereisten:

- Het document bevat informatie uit de registratiedocumenten van het bedrijf.

- Het vereiste aantal vellen wordt ingevuld in het rapport.

- U kunt fouten in het rapport niet corrigeren, print het document op beide zijden van het blad, maak de rekenbladen vast.

- Het blanco formulier bevat twee velden (het eerste veld bestaande uit vijftien cellen - voor het eerste deel van de decimale breuk, en het andere veld dat uit twee cellen bestaat - voor het breukdeel), gescheiden door een punt. Ze zijn voor decimale getallen.

- De bladen van het formulier moeten doorlopend genummerd zijn.

- Bij het invullen van het rapport kun je schrijven met een donkere pen (zwart, blauw en paars). Om informatie af te drukken, moet u het lettertype Courier New (grootte 16-18) gebruiken.

- Vul de velden van links naar rechts in.

- Voor elke OKTMO-code wordt het formulier apart opgesteld: individuele ondernemers geven de code aan op het registratieadres; organisaties (aparte onderverdeling) geven de code van de gemeente aan.

- streepjes worden in de lege cellen van de velden geplaatst (er zijn bijvoorbeeld twaalf cellen toegewezen voor het FIN en het belastingnummer zelf bevattien tekens).

- In het veld dat de juistheid en volledigheid van de gegevens op deze pagina bevestigt, moet u de datum van invullen en ondertekenen.

Voorblad rapporteren

Het ontwerp van het formulier begint met de titelpagina. Laten we de decodering van regel 6 van de inkomstenbelasting beschrijven:

- details van de organisatie: TIN en KPP van het bedrijf, OKTMO-code;

- aanpassingsnummer (000 - zonder aanpassingen, 001, 002 - met aanpassingen);

- datavulperiode (rapportcode voor het eerste kwartaal - 21, rapportcode voor de eerste helft - 31, rapportcode voor het derde kwartaal - 33, rapportcode voor het 4e kwartaal - 34);

- periode voor het indienen van gegevens (kalenderjaar, bijvoorbeeld 2018);

- IFTS-code;

- naam van de organisatie (korte naam van de rechtspersoon of achternaam, naam en patroniem van de ondernemer);

- contacten (vaste of mobiele telefoon);

- F. Waarnemend hoofd of vertegenwoordiger van de organisatie (1 - hoofd van de organisatie, 2 - vertegenwoordiger van het bedrijf).

In de bijgewerkte rapportage op het voorblad moet u nieuwe kolommen invullen:

- code van het reorganisatieformulier en basisgegevens (TIN, KPP) van de rechtspersoon die vóór de reorganisatie handelde;

- locatiecode (boekhouding).

We geven voorbeelden van codes van de plaats van registratie (registratie):

- 120 - op de plaats van registratie van de ondernemer;

- 213 - op de plaats van registratie van de onderneming als een belangrijke belastingagent;

- 220 - op de plaats van registratie van de ondernemingsdivisie.

Vullensectie "Algemene indicatoren"

Ontcijfering van regel 6 van de personenbelastingsectie 1 geeft algemene informatie weer voor alle werknemers, namelijk opgebouwde inkomsten, berekende en ingehouden inkomstenbelasting op opbouwbasis tegen het belastingtarief.

| Regelnummer | Informatie |

| 010 | Inkomstenbelastingtarief. Als de belasting tegen verschillende tarieven wordt ingehouden, moet u voor elk tarief de regels van 010 tot 050 van pagina 1 apart invullen |

| 020 | Opgebouwd inkomen van werknemers op cumulatieve basis |

| 030 | Aftrekposten op niet-belastbaar inkomen, sociale aftrekposten en onroerende voorheffingen die de belasting verlagen |

| 040 | (Gegevens 020 - Gegevens 030) × Belastingtarief |

| 050 | Vaste belastingverlagende voorschotten |

| 060 | Aantal werknemers die in de verslagperiode inkomen betaalden; met uitzondering van werknemers met ouderschapsverlof voor de gehele verslagperiode |

| 070 | Regel 070 6 Inkomstenbelasting toont de totale bedragen voor alle belastingtarieven vermeld in regel 010-050 |

| 080 | Het bedrag aan niet-ingehouden belasting (in individuele certificaten van inkomstenbelastingen wordt weergegeven met teken 2) als een totaal cumulatief totaal dat niet kan worden ingehouden tot het einde van het jaar |

| 090 | Het bedrag aan belasting dat door de belastingagent aan werknemers moet worden terugbetaald in overeenstemming met art. 231 van de Russische belastingwet |

Lijn 070 6 Inkomstenbelasting verschilt van regel 040 door de hoogte van overgedragen loon.

Het gegevensgedeelte over data, ontvangen inkomsten, persoonlijke inkomstenbelasting invullen

In de decodering van regel 6 wordt sectie 2 van de personenbelasting weerspiegeld:

- Inkomsten erkenning data.

- Voorwaarden voor het inhouden en betalen van belasting.

- Het totale bedrag aan werkelijk erkend inkomen, belastinginhouding voor alle werknemers.

Regels ontcijferen 6 De inkomstenbelasting wordt in blokken zo vaak betaald als het aantal keren dat er betalingen zijn gedaan aan werknemers van de organisatie.

De snaren worden hieronder uitgelegd.

| Regelnummer | Informatie |

| 100 |

In 6 personenbelastingregel 100 wordt de datum van daadwerkelijke ontvangst van inkomsten weergegeven in overeenstemming met Art. 223 van het belastingwetboek van de Russische Federatie. De datum van vooruitbetaling en definitieve loonlijst is de laatste dag van de maand waarin de inkomsten worden betaald. De dag van erkenning van vakantie-inkomen is de dag van uitbetaling. De datum van erkenning van de ziekteverlofuitkering is de dag waarop de ziekteverlofberekening wordt betaald. De datum van erkenning van inkomen in de vorm van een jaarlijkse bonus is de laatste dag van de maand vanaf wanneer de datum van de bestelling op bonussen, de datum van erkenning van inkomen bij het betalen van een maandelijkse bonus de laatste dag is van de maand van bonussen. (Brief van de federale belastingdienst van 01.24.17 nr. BS-4-11/1139) |

| 110 |

Geef op regel 110 de datum aan waarop de belasting is ingehouden. De dag voorheffing op vakantie-inkomsten is de dag waarop ze worden betaald. Dagvoorheffing op uitkeringen bij ziekte - de dag van uitbetaling op het bladhandicap |

| 120 | Lijn 120 (deadline voor belastingoverdracht) moet de datum weergeven waarop de organisatie belasting moest betalen in overeenstemming met de belastingwet van de Russische Federatie |

| 130 | Regel 130 6 De personenbelasting weerspiegelt het totale inkomen in roebels en kopeken van alle werknemers (exclusief ingehouden belasting) op de dag weergegeven in regel 100. De lonen worden weergegeven rekening houdend met het voorschot |

| 140 | Regel 140 - het bedrag aan ingehouden belasting - bevat de algemene belasting die is ingehouden op de datum gespecificeerd in regel 110 |

Procedure voor het weergeven van een voorschot in het rapport

Werknemers worden twee keer per maand betaald. Dit is de verplichting van de werkgever, voortvloeiend uit de arbeidswetgeving. Werkgevers vermijden het initiëren van inspecties door de arbeidsinspectie, het parket en het opleggen van boetes en overtreden de wet niet.

De dag van de maand waarop het loon wordt betaald, wordt erkend als de datum van ontvangst van het inkomen voor het voorschot. De dag van de inhouding is de dag waarop de inkomsten daadwerkelijk worden overgemaakt. Los daarvan wordt er geen inkomstenbelasting ingehouden op het voorschot. De belasting wordt afgedragen op de dag na de loonoverdracht (regel 120 6 personenbelasting). U kunt de volgende dag overstappen. Het volledige inkomen van de werknemer (salaris, rekening houdend met het voorschot) komt tot uiting in regel 130 6 van de personenbelasting. Het voorschot verschijnt niet op een aparte regel.

Hoe financiële steun in het rapport te vermelden?

Er zijn soorten bijstand die worden weerspiegeld in de aangifte inkomstenbelasting 6, die worden belast.

Het voordeel is nietonderworpen aan personenbelasting als deze wordt betaald aan werknemers:

- terroristen gewond;

- degenen die getroffen zijn door noodgevallen;

- in verband met het uiterlijk van een kind (niet meer dan vijftigduizend roebel);

- door overlijden.

Controleren van de juistheid van informatie 6 personenbelasting

Controleer de geldigheid van de informatie in de rapporten over de inkomstenbelasting van werknemers door:

- vergelijking van gegevens uit verschillende belastingaangiften (aantal individuele attesten van werknemersinkomen=aantal in regel 060 6 personenbelasting);

- vergelijking van inkomen in alle individuele belastingaangiften en regel 020 van de tweede bijlage van het aangiftebiljet, evenals de waarde van regel 020;

- regel saldocontroles, namelijk: regel 040=((regel 020 - regel 030) x regel 010): 100 en regel 020=> regel 030 in 6 personenbelasting.

Belastingplichtige

In 2016 de verantwoordelijkheid voor het rapporteren over de inkomstenbelasting met onjuiste informatie ingevoerd. De inspecteur, geleid door de belastingwet van de Russische Federatie, moet schriftelijke uitleg eisen als er fouten in de rapportage worden gevonden. Een boete kan worden vermeden als de agent de formulieren zelf corrigeert voordat de fout is opgehelderd door de inspectiefunctionaris.

Basisstraffen

| Type overtreding | Bedrag van de boete |

| Ontijdige voorziening (regel 120 6 personenbelasting) | 1000 RUB |

| Onjuiste informatie | 500 RUB |

| Schending van elektronisch documentbeheer | 200 RUB |

Boete kan alleen worden opgelegd voor berekeningen die zijn ingediend na 01.01.16. Gegevens die vóór 2016 zijn ingediend, worden niet bestraft.

IFTS heeft het recht om transacties met een lopende rekening op te schorten als een organisatie de verstrekking van 6 personenbelasting meer dan tien dagen na de rapportagedatum uitstelt.

Aanbevolen:

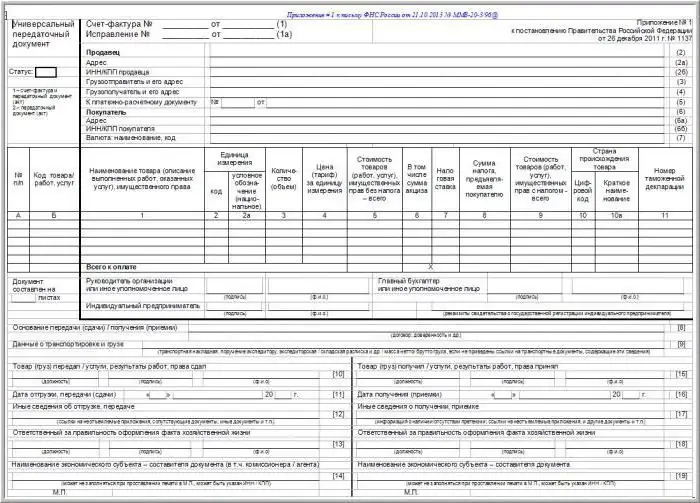

Regels voor het invullen van UPD: soorten diensten, procedure voor registratie met monsters, benodigde formulieren en relevante voorbeelden

Er zijn veel vragen over de regels voor het invullen van de UPD (universeel overdrachtsdocument), omdat er een beperkt aantal voorbeelden is met reeds ingevoerde gegevens. De Belastingdienst is gewend het papier ter correctie terug te sturen zonder uit te leggen wat er precies fout is opgemaakt en hoe de fout kan worden hersteld

TORG-12 invullen: regels voor het invullen van een vrachtbrief

Dit artikel bespreekt de primaire documenten, de TORG-12 vrachtbrief, de regels voor het invullen, het formulier en het formulier, het doel en de vereisten van de inspectie-inspecties

Voorbeelden van het invullen van een vrachtbrief. Regels voor het invullen van een vrachtbrief

Om ervoor te zorgen dat de activiteiten van het bedrijf volledig voldoen aan de vereisten van de wet, moet u bij het invullen van de documenten de vastgestelde instructies volgen. Dit artikel bespreekt voorbeelden van het invullen van een vrachtbrief en andere begeleidende documenten, hun doel, structuur en betekenis in de activiteiten van organisaties

Ziekteverlof invullen: de procedure voor het invullen, normen en eisen, een voorbeeld

Om een betaling van de werkgever te ontvangen, is het noodzakelijk dat het ziekteverlof correct is ingevuld. Hoe u dit doet en hoe u in het algemeen met ziekteverzuim omgaat, wordt verderop in het artikel beschreven. Hieronder wordt ook een voorbeeld gegeven van het invullen van een ziekteverlof

Waar moet je op letten bij het huren van een appartement: regels voor het huren van een appartement, het opstellen van een contract, het controleren van meterstanden, beoordelingen

Ga je een appartement huren, maar ben je bang om opgelicht te worden? Uit dit artikel leer je hoe je een appartement correct huurt, hoe je een appartement kiest, waar je op moet letten bij het intrekken en de nuances van het opstellen van een huurovereenkomst