2026 Auteur: Howard Calhoun | calhoun@techconfronts.com. Laatst gewijzigd: 2025-01-24 13:22:27

UTII wordt voor veel ondernemers beschouwd als een interessante en winstgevende keuze voor een fiscaal regime. U kunt dit systeem alleen gebruiken in een beperkt aantal regio's waar lokale overheden het gebruik van het regime toestaan. Bovendien is het alleen van toepassing op bepaalde werkgebieden. De berekening van UTII heeft bepaalde nuances, aangezien het belastingbedrag afhangt van de fysieke indicator van het bedrijf en er ook rekening wordt gehouden met verschillende coëfficiënten en basiswinstgevendheid. De meeste gebruikte waarden zijn vastgesteld door de autoriteiten, dus ondernemers kunnen ze niet beïnvloeden.

Welk toepassingsgebied?

In de kunst. 346.26 van het belastingwetboek vermeldt alle soorten activiteiten waarvoor toegerekende inkomsten kunnen worden toegepast. Standaard omvat dit vrachtvervoer, personenvervoer, het openen van een horecagelegenheid, evenals het verstrekken van huishoudelijke, kappers- en vele andere diensten.

Voordat u een kennisgeving van de overgang naar deze modus indient, moet u contact opnemen met de afdeling van de federale belastingdienst om de mogelijkheid van toepassing ervan te verduidelijken.

Welke indicatoren worden gebruikt om te berekenen?

Om het goed te doenom het bedrag aan belasting te bepalen dat op kwartaalbasis naar de begroting moet worden overgeheveld, is het noodzakelijk om goed te begrijpen welke indicatoren hiervoor moeten worden gebruikt. Bij de berekening van UTII in 2018 worden verschillende waarden gebruikt:

- onderliggend rendement is het potentiële bedrijfsresultaat voor de maand berekend door de autoriteiten, dus het verschilt aanzienlijk voor vracht of detailhandel;

- een fysieke indicator wordt weergegeven door verschillende bedrijfsparameters, waaronder de oppervlakte van een handels- of showroom, de hoeveelheid ruimte voor passagiers in het vervoer of andere parameters;

- toegerekende inkomen wordt weergegeven door een fysieke indicator te vermenigvuldigen met een basisinkomen;

- K1 is de deflatorcoëfficiënt die is ingesteld op het niveau van de staat en verandert jaarlijks;

- K2 is een correctiefactor berekend door de lokale autoriteiten van elke regio, waarbij rekening wordt gehouden met de economische situatie van de regio, de kenmerken van kleine bedrijven en andere belangrijke criteria;

- belastingtarief gelijk aan 15%.

Het zijn de bovenstaande indicatoren die het mogelijk maken om de belasting correct te berekenen. U kunt de meeste waarden alleen vinden bij de federale belastingdienst en u kunt de benodigde nummers ook vinden op de officiële website van de inspectie.

Wie is de betaler?

De berekening van UTII moet worden uitgevoerd door alle ondernemers die vrijwillig voor dit belastingregime hebben gekozen om zaken te doen.

Voordat u overschakelt naar een systeem, is het belangrijk om ervoor te zorgen dat hetopereert op het grondgebied van een bepaalde regio. Daarnaast dient u na te gaan of het gekozen werkveld in dit systeem past. Het aantal werkzame werknemers van een ondernemer mag niet groter zijn dan 100 personen.

Wat is belastbaar?

Het voorwerp van belastingheffing is het direct toegerekende inkomen, berekend voor elke activiteit afzonderlijk. Het hangt bovendien af van de fysieke prestatie-indicator.

Een fysieke indicator is meestal de grootte van een winkelruimte, het aantal werknemers in een bedrijf, het aantal zitplaatsen voor passagiers in het vervoer, of de oppervlakte van een showroom in een horecagelegenheid.

De belastinggrondslag is het bedrag van het toegerekende inkomen, waarvoor het basisinkomen wordt vermenigvuldigd met de fysieke indicator van activiteit.

Regels voor het opstellen en indienen van rapporten

Elke ondernemer moet niet alleen UTII berekenen, maar ook driemaandelijks een aangifte indienen bij de federale belastingdienst.

Documentatie moet elke drie maanden worden gegenereerd, waarna deze op de 20e van de maand volgend op het einde van het kwartaal aan de inspectie wordt voorgelegd.

Welke belastingen worden vervangen?

Bij het gebruik van een toegerekende belasting hoeven ondernemers niet veel andere belastingen te betalen:

- IP betaal geen inkomstenbelasting en onroerendgoedbelasting;

- bedrijven zijn vrijgesteld van het betalen van btw, onroerendgoedbelasting en inkomstenbelasting.

Dergelijke UTII-parameters worden beschouwd als het onbetwistbare voordeel, omdat het aanzienlijk vermindertbelastingdruk op de belastingbetaler. Het belastingtijdvak voor UTII is een kwartaal, dus de belasting moet elke drie maanden worden overgemaakt.

Belastingbetalingsregels

Berekening van UTII en betaling van belasting vindt driemaandelijks plaats tot de 25e van de maand die volgt op het einde van het belastingtijdvak. De basis hiervoor zijn de bepalingen van art. 346.32 NK.

Belastingbetalers hebben het recht om het berekende bedrag voor verzekeringsbetalingen die naar verschillende fondsen zijn overgemaakt, te verlagen, waaronder de PF, FSS en MHIF. Als de ondernemer geen officieel personeel in dienst heeft, kan hij de vergoeding voor zichzelf verminderen met het gehele bedrag dat is overgemaakt.

Als een individuele ondernemer ingehuurde specialisten in dienst heeft, kan hij de belasting slechts verminderen met 50% van het totale bedrag dat naar de fondsen wordt overgemaakt. Het is dan ook nodig om de UTII-verzekeringspremies correct te berekenen om de belastingdruk voor de ondernemer te kunnen verlagen.

Welke wijzigingen zijn er in 2018 doorgevoerd?

Er worden regelmatig wijzigingen aangebracht in de belastingwetgeving, dus alle zakenmensen moeten regelmatig toezicht houden op verschillende innovaties, zodat ze kunnen voorkomen dat ze de wet overtreden en aanzienlijke boetes oplopen. De wijzigingen zijn zelfs van toepassing op de berekening van UTII. 2018 bracht enkele wijzigingen voor dit belastingregime.

Vanaf begin 2018 wordt nu een nieuwe K1-indicator van 1.868 gebruikt.

Waargeld overgemaakt?

Het is niet alleen belangrijk om te begrijpen hoe de berekening van UTII voor individuele ondernemers in 2018 wordt uitgevoerd, maar ook om te beslissen waar het correct vastgestelde bedrag wordt overgemaakt.

Ondernemers die vanuit verschillende vaste panden opereren, maken geld over naar de locatie van hun winkel, handelsvloer of horecagelegenheid.

Als een individuele ondernemer zich bezighoudt met distributie of venthandel, gespecialiseerd is in reclame op verschillende locaties of vracht- of passagiersvervoer aanbiedt, wordt de registratie uitgevoerd in de regio van verblijf van de burger. Bovendien kan hiervoor de stad worden gebruikt waar het hoofdkantoor is gevestigd.

Verantwoordelijkheid voor overtredingen

Als er binnen de gestelde termijn geen overboeking naar de begroting plaatsvindt, dan wordt de ondernemer zeker administratief aansprakelijk gesteld.

Gebaseerd op art. 45 van het belastingwetboek, moet hij een boete betalen die gelijk is aan 20% van het belastingbedrag. Als de Belastingdienst over bewijzen beschikt dat de belastingplichtige opzettelijk weigert geld over te maken, dan loopt de boete op tot 40% van de vergoeding.

Bovendien wordt er een boete in rekening gebracht voor elke dag vertraging.

Rekenregels

De berekening van UTII wordt als vrij eenvoudig beschouwd, dus ondernemers doen dit proces meestal alleen. Hiermee kunt u besparen op het loon van een gediplomeerde accountant.

De formule voor het berekenen van UTII wordt als volgt gepresenteerd:

Charge=belastingbasis (fysieke indicatorbasisrendementK1K2)belastingtarief.

Als u een berekening wilt maken niet voor het hele kwartaal, maar voor een maand of zelfs meerdere dagen, dan moet u het exacte aantal dagen bepalen waarop de ondernemer werkzaamheden onder dit regime heeft uitgevoerd. Deze indicator wordt vermenigvuldigd met de belastinggrondslag, waarna de resulterende waarde wordt gedeeld door alle dagen in het kwartaal.

De berekening van UTII in 2018 vereist de bepaling van het basisrendement, en u kunt de huidige informatie zien in Art. 346,29 NK. Voor elke activiteit heeft deze waarde een unieke grootte. Alleen bij gebruik van actuele informatie wordt de UTII correct berekend. Vrachtvervoer wordt beschouwd als een populair werkgebied. Bij het berekenen moet de basisopbrengst van 6000 roebel worden genomen.

Als een ondernemer gespecialiseerd is in venten, dan is het basisinkomen per maand 4,5 duizend roebel.

Om de K2-coëfficiënt te weten te komen, is het raadzaam om contact op te nemen met de lokale afdeling van de Federale Belastingdienst, aangezien deze indicator per regio aanzienlijk verschilt. Het kan variëren van 0,005 tot 1. Op basis van dit cijfer neemt het bedrag van de onderliggende winst af, waardoor het te betalen bedrag wordt verlaagd.

Rekenvoorbeeld

In elke regio kunnen unieke soorten activiteiten worden opgezet waarvoor ondernemers onder het UTII-regime kunnen werken. De meeste steden staan handelswaar toe.

Berekening van UTII voor detailhandel wordt voldoende geachtgemakkelijk. Een ondernemer verkoopt bijvoorbeeld goederen voor dieren in een stationaire winkel met een oppervlakte van 20 vierkante meter. m.

Om de vergoeding te berekenen, worden de volgende indicatoren gebruikt:

- basiswinstgevendheid voor dit type activiteit is 1800 roebel. per maand;

- fysieke indicator is 20 vierkante meter. m.;

- K1 vastgesteld op 1.868 voor 2018;

- K2 in de regio is 0, 4.

Alle waarden worden in de formule vervangen: 20 x 1800 x 1,868 x 04=26899.2 roebel. Voor het kwartaal is de belastinggrondslag: 26899,2 x 3=80697,6 roebel. Er wordt 15% van in rekening gebracht, daarom is de ondernemer voor het kwartaal verplicht om de staat 80697.6 x 15%=12104,64 roebel te betalen.

Als je dit voorbeeld gebruikt, zal het niet moeilijk zijn om de UTII voor individuele ondernemers te berekenen. Detailhandel kan worden vervangen door het bezorgen of verkopen van diverse goederen, huishoudelijke diensten of ander werk. In dit geval veranderen alleen het onderliggende rendement en de fysieke indicator.

Bovendien kan deze betaling voor verzekeringspremies worden verlaagd. Als een individuele ondernemer zelfstandig werkt en dus geen werknemers betrekt, kan hij van het berekende bedrag alle fondsen die aan verschillende staatsfondsen zijn betaald, voor zichzelf aftrekken. Dit vermindert de belastingdruk aanzienlijk.

Hoe een onvolledig kwartaal berekenen?

Als de ondernemer een onvolledig kwartaal heeft gewerkt, worden de dagen dat de individuele ondernemer daadwerkelijk zaken heeft gedaan meegerekend. Een zakenman werkte bijvoorbeeld slechts twee maanden aan UTII, dus 60 dagen worden in de berekening meegenomen en de resulterende waarde wordt gedeeld door het totaalhet aantal dagen in een kwartaal, voorwaardelijk gelijk aan 90 dagen.

Belastinggrondslag=20 x 60 x 1800 x 1, 868 x 04 / 90=17932, 8 roebel. Al vanaf deze waarde wordt 15% verder in rekening gebracht, dus het volgende wordt overgemaakt naar het budget: 17932,8 x 0,15=2689,92 roebel

Speciale rekenmachines gebruiken

Om de afwikkeling te vereenvoudigen, kunnen ondernemers een speciaal programma gebruiken dat rechtstreeks door de federale belastingdienst is opgesteld. Het wordt "wettelijke belastingbetaler" genoemd. Met zijn hulp kunt u verschillende aangiften of andere rapporten opstellen en automatisch de belasting berekenen.

Om zo'n programma te gebruiken, hoeft u alleen maar de nodige informatie over de fysieke indicator, winstgevendheid en andere waarden in zijn vorm in te voeren. Er wordt aangegeven hoeveel dagen de ondernemer in het kwartaal daadwerkelijk aan UTII heeft gewerkt. Vervolgens wordt een automatische en correcte berekening gemaakt.

Er zijn talloze online rekenmachines op het net, waarmee u ook snel en correct de belasting kunt berekenen.

Conclusie

UTII is een vereenvoudigd regime dat IP's alleen in sommige regio's kunnen kiezen. Het is geschikt voor bepaalde werkterreinen en wordt ook vrijwillig door ondernemers gekozen. Het wordt als gemakkelijk te gebruiken beschouwd, omdat het niet moeilijk is om de belasting correct te berekenen.

Ondernemers moeten de vergoeding correct berekenen en tijdig betalen om de wet niet te overtreden en niet administratief aansprakelijk worden gesteld. Bovendien moeten ze driemaandelijks indienen bij de federale belastingdienstUTII-declaraties.

Aanbevolen:

Betaling van premies voor grote reparaties: berekening van het bedrag, betalingsregels, voorwaarden en voordelen

Het betalen van onderhoudskosten is de verantwoordelijkheid van elke appartementseigenaar in een appartementencomplex. Het artikel beschrijft hoe de vergoeding wordt vastgesteld, welke voordelen worden aangeboden aan verschillende categorieën van de bevolking en wat de gevolgen zijn van het niet betalen

Verzekering voor 3 maanden: soorten verzekeringen, keuze, berekening van het vereiste bedrag, benodigde documentatie, vulregels, indieningsvoorwaarden, voorwaarden en uitgifte van

Elke bestuurder weet dat hij voor de periode dat hij een auto gebruikt, verplicht is een OSAGO-polis af te geven, maar weinig mensen denken na over de geldigheidsvoorwaarden ervan. Als gevolg hiervan ontstaan situaties waarin na een maand gebruik een "lang spelend" stuk papier overbodig wordt. Bijvoorbeeld als de chauffeur met de auto naar het buitenland gaat. Hoe te zijn in zo'n situatie? Regel kortlopende verzekeringen

Zorgen voor de betaling van douanerechten: methoden en berekening van het bedrag

Wat zijn douanebetalingen? Wat wordt er betaald door importeurs en exporteurs? Voorwaarden en procedure voor het doen van dergelijke betalingen. Hoe hun som te berekenen: algoritme, online rekenmachine. Wat is een zekerheid voor de betaling van douanerechten? Onvoorwaardelijke en exclusieve categorieën. Wat is GTO? Hoe wordt het bedrag aan onderpand berekend? Kenmerken van haar werkwijze: borgstelling, pandrecht en bankgarantie. Wat gebeurt er met het onderpand als betalingsverplichtingen ontstaan?

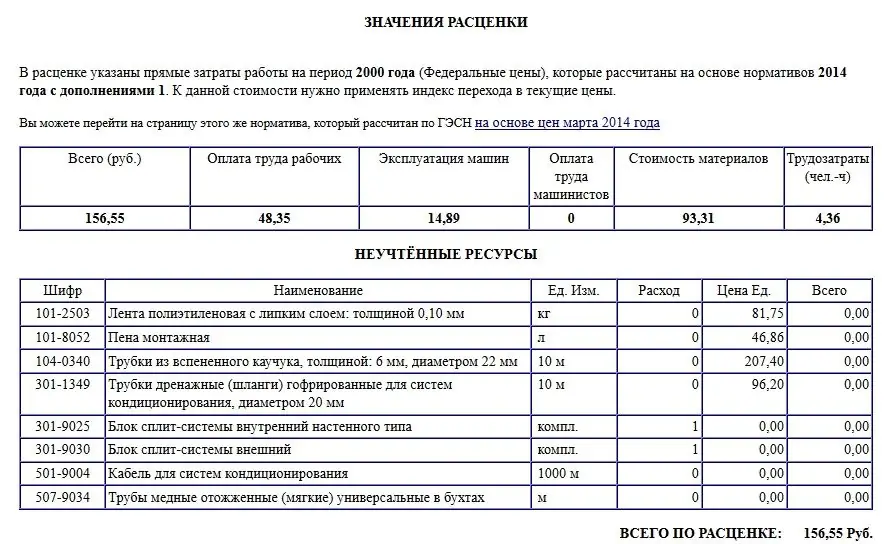

Stap voor stap instructies voor het lezen van schattingen. Een voorbeeldbegroting voor de installatie van een splitsysteem

Hoe de schattingen te begrijpen? Voorbeelden van schattingen voor installatie. Opstellen van een schatting aan de hand van het voorbeeld van een lokale schattingsberekening voor de installatie van een splitsysteem. Opmaken van offertes voor installatiewerkzaamheden. Regelgevende documenten voor het bepalen van de kosten van bouwproducten op het grondgebied van de Russische Federatie

UTII: tarief, deadline voor indiening en betalingstermijn voor UTII

UTII is een belastingstelsel waarin een ondernemer belastingen beta alt die niet gebaseerd zijn op het werkelijke, maar op het potentiële (toegerekende) inkomen. Toegerekende inkomsten worden gereguleerd door de staat en worden vastgesteld, in overeenstemming met de belastingwet van de Russische Federatie, afhankelijk van een bepaald type activiteit