2026 Auteur: Howard Calhoun | [email protected]. Laatst gewijzigd: 2025-06-01 07:14:50

Tegenwoordig gebruiken alle bedrijven tot op zekere hoogte geleende middelen. Ze functioneren dus niet alleen ten koste van hun eigen vermogen, maar ook ten koste van hun krediet. Voor het gebruik van deze laatste is het bedrijf genoodzaakt een percentage te betalen. Dit betekent dat de kosten van het eigen vermogen niet gelijk zijn aan de disconteringsvoet. Daarom is een andere methode nodig. WACC is een van de meest populaire manieren om investeringsprojecten te evalueren. Het maakt het mogelijk om niet alleen rekening te houden met de belangen van aandeelhouders en crediteuren, maar ook met belastingen.

Voorbeeld

Dus we kwamen erachter dat WACC een indicator is van het gemiddelde rendement op investeringskosten. Maar hoe bereken je het en wat hebben belastingen ermee te maken? Stel dat een bedrijf voor 60% wordt gefinancierd door aandeelhouders en voor 40% door crediteuren. Er is bijvoorbeeld berekend dat de waarde van eigenkapitaal moet 20% zijn. En het bedrijf slaagde erin om een lening van 15% per jaar te krijgen. Als we de kwestie van het berekenen van het gewogen gemiddelde eigen vermogen benaderen vanuit het oogpunt van logica en wiskunde, dan krijgen we 18%. Maar is alles zo eenvoudig? Stel dat een bedrijf $1.000 heeft geïnvesteerd in het project in kwestie: 60% - aandeelhouders, 40% - crediteuren. Als het project een jaar duurt, is de cashflow na belastingen $ 1.180. VERENIGDE STATEN VAN AMERIKA. Duizend dollar gaat om de belangrijkste investering af te betalen. En de resterende 180 dollar. De VS moeten worden verdeeld tussen aandeelhouders en crediteuren. De laatste krijgt $60. En hier begint het meest interessante. Rentebetalingen kunnen fiscaal aftrekbaar zijn. Daarom kan het bedrijf een deel van het geld teruggeven. Als het belastingtarief 25% is, dan is dat $ 15. En dat betekent dat aandeelhouders niet 120, maar 135 dollar krijgen. VERENIGDE STATEN VAN AMERIKA. Daarom kunnen we concluderen dat het bedrijf in eerste instantie minder had kunnen verdienen. En toch is het onmogelijk om aan de verzoeken van zowel aandeelhouders als crediteuren te voldoen. Het kan niet gezegd worden dat de WACC een indicator is van het gemiddelde rendement op de verkoop, aangezien het gaat om de prestaties van het bedrijf als geheel. Maar hij was het die het mogelijk zou maken om een veel nauwkeurigere berekening te maken.

Concept

Zoals uit bovenstaand voorbeeld al kon worden geconcludeerd, is de WACC een indicator waarmee u de benodigde winstgevendheid van het project voor crediteuren en investeerders kunt bepalen. En er wordt ook rekening gehouden met belastingen. In het vorige voorbeeld is dat niet 18%, maar 16,5%. Dit komt door het effect"belastingschild van kredietfinanciering". Stel dat de rente op de lening 15% is, zoals in het vorige voorbeeld. Dan zijn de werkelijke kosten van de lening 15% (1-belastingtarief in procenten). De laatste is in ons voorbeeld 25%. In dit geval kost de lening van het bedrijf 11,25%. WACC houdt hier rekening mee.

Factoren

Laten we eens kijken naar wat de WACC beïnvloedt. Dit is een indicator die de vereiste winstgevendheid van een investeringsproject kenmerkt. En het wordt beïnvloed door externe factoren als de situatie op de aandelenmarkt, de rente op risicovrije kapitaalinvesteringen en de basisrentevoet van de markt, evenals de inkomstenbelasting. Het bedrijf moet met hen samenwerken en proberen de middelen die het in de huidige situatie heeft zo goed mogelijk te gebruiken. Belangrijke factoren voor het management zijn factoren als de bèta-coëfficiënt, de door de onderneming vastgestelde risicopremie, de verhouding tussen schuld en totaal vermogen en kredietwaardigheid. De volgende berekende indicatoren zijn ook van invloed op de gewogen gemiddelde kapitaalkosten:

- Rente, kosten en hefboomwerking.

- Veiligheidsmarktrisicopremie.

- Waarde- en aandelenaandeel.

Formule

Laten we eerst wat symbolen introduceren. Onder hen:

- E is de kosten van eigen vermogen.

- RE is de vereiste return.

- D - kosten van kredietfondsen.

- RD - Rente op de lening.

- TR is het belastingtarief.

Dus WACC=(ERE)/(E+D) + (DRD(1-TR))/(E+D). Opgemerkt moet worden dat deze formule slechts met één type leningfinanciering rekening houdt. Als ons bedrijf er meerdere gebruikt, moeten ze allemaal afzonderlijk worden vervangen door de juiste tarieven.

Basisprincipes voor fondsenwerving

Bedrijven profiteren van financiering uit kredietbronnen als de rente op het gebruik van deze laatste laag is, omdat dit de gewogen gemiddelde kapitaalkosten van het bedrijf verlaagt. Het doel van elke bank is echter helemaal geen liefdadigheid, maar een winstgevende deal. Daarom ontvangen stabielere bedrijven die een aanzienlijk onderpand hebben lagere rentetarieven voor leningen. Banken streven ernaar een zo volledig mogelijk beeld te krijgen van hun kredietnemer, de kwalificaties van haar topmanagers en personeel, de staat van dienst van het bedrijf en het bedrijfsplan.

Kritiek

WACC is een universeel erkend hulpmiddel voor het beoordelen van het vereiste rendement op investeringsprojecten. Het heeft echter een aantal belangrijke problemen:

- Een "belastingschild voor kredietfinanciering" hebben. Op het eerste gezicht lijkt het erop dat hoe meer leningen, hoe beter. En het weerspiegelt echt de WACC. Maar hoe rekening te houden met het toenemende risico van projecten met een verhoging van hun financiering ten koste van het geld van de schuldeisers?

- Bèta-probleem. Deze indicator moet het risico weerspiegelen in vergelijking met de volatiliteit van de activa van de hele markt. Meestal gebruikt door bedrijven uit:lijst van de S&P 500. Veel financiers zullen het echter niet eens zijn met het feit dat volatiliteit hetzelfde is als risico. En dit houdt helemaal geen rekening met WACC.

Aanbevolen:

Formule van netto activa op de balans. Hoe de nettoactiva op een balans te berekenen: formule. Berekening van het nettovermogen van LLC: formule

Nettoactiva zijn een van de belangrijkste indicatoren van de financiële en economische efficiëntie van een commercieel bedrijf. Hoe wordt deze berekening uitgevoerd?

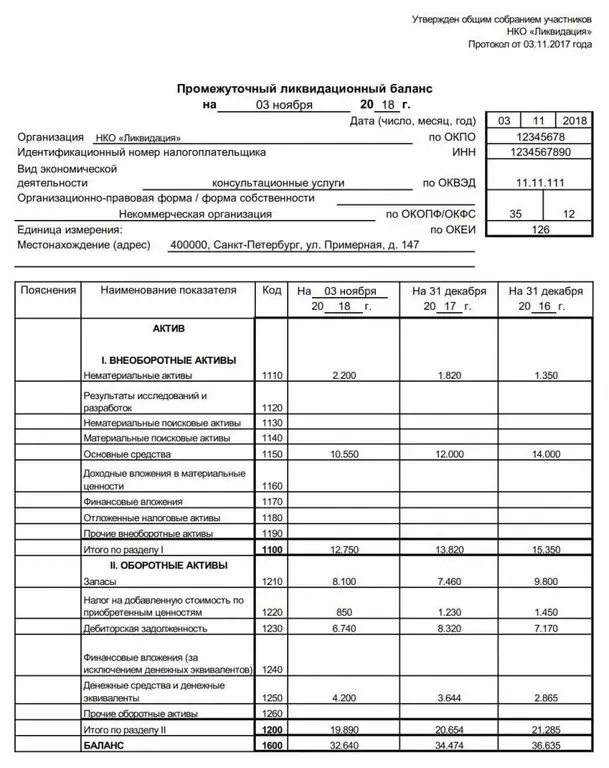

Liquidatiebalans is Definitie van het concept, goedkeuring, formulier en voorbeeld van het invullen van de liquidatiebalans

De liquidatiebalans is een belangrijke financiële handeling die wordt opgesteld bij het sluiten van een organisatie. Het kan tussentijds of definitief zijn. Het artikel vertelt wat het doel van deze documenten is, welke informatie erin wordt ingevoerd en hoe en wanneer ze worden goedgekeurd en ingediend bij de federale belastingdienst

WACC: formule, voorbeeld saldoberekening

Als onderdeel van dit artikel wordt een algemeen idee en concept van de waarde van WACC (gewogen gemiddelde kapitaalkosten) overwogen, wordt de belangrijkste formule voor het berekenen van deze indicator gepresenteerd, evenals een voorbeeld van berekening met behulp van de gepresenteerde formule

Het rekeningschema is Instructies voor het gebruik van het rekeningschema

Rekeningschema is een integraal onderdeel van de accountant van elke organisatie. Het is opmerkelijk dat een onderneming in sommige gevallen rekeningen kan gebruiken die niet in het hoofddocument zijn opgenomen. Maar meestal worden accounts gebruikt die zijn beschreven in het werkplan van de organisatie

Sberbank-klantcode: hoe krijg je deze via een geldautomaat en hoe gebruik je deze?

Sberbank-klantcode is een handige combinatie die niet alle burgers kennen. In dit artikel wordt uitgelegd hoe u eraan kunt komen