2026 Auteur: Howard Calhoun | [email protected]. Laatst gewijzigd: 2025-01-24 13:22:29

Het aantal allerlei soorten kaarten in de zakken van onze burgers neemt gestaag toe, aangezien geldleningen al veel minder populair zijn dan voorheen. Veel kredietnemers zijn erin geslaagd ervoor te zorgen dat, ondanks de reclamegaranties van banken, dit leningproduct vrij duur is.

Creditcards zijn tegenwoordig een veel populairder hulpmiddel geworden, maar de financiële geletterdheid van de meeste Russen is nog steeds op een zeer laag niveau. Zelfs met "plastic" weten veel leners niet wat een respijtperiode is en hoe ze deze correct moeten gebruiken.

Kenmerken van verschillende kaarten

Door de concepten van "plastic" en "creditcard" te mengen, maken sommigen geen onderscheid tussen deze soms verschillende bankproducten. Ondertussen is niet elk "plastic" een creditcard.

In feite is elke kaart slechts een hulpmiddel om toegang te krijgen tot een bankrekening. Van welk type rekening de kaart is gekoppeld, zalhangt ervan af of het een verrekening of krediet wordt.

Met een debetkaart (vereffeningskaart) kunt u eenvoudig goederen betalen binnen het saldo van het eigen vermogen van de eigenaar. Een creditcard daarentegen geeft de eigenaar niet alleen toegang tot persoonlijk geld, maar ook tot een lening die de bank aan de lener verstrekt.

Respijtperiode concept

Elke lening wordt verstrekt op basis van urgentie en betaling, dus er wordt altijd een bepaalde vergoeding in rekening gebracht voor het gebruik van geld, berekend als een percentage. Het zijn creditcards met een respijtperiode waarmee u deze kunt minimaliseren of volledig kunt vermijden.

Bij de beslissing om zo'n kaart te gebruiken, moet elke lener de regels voor het gebruik ervan bestuderen om het maximale voordeel te halen uit het financiële instrument dat hij heeft. Kenmerken van het werkingsmechanisme van de uitkering worden gedetailleerd beschreven in de bankovereenkomst. Nadat je de punten ervan hebt bestudeerd, kun je erachter komen wat een respijtperiode is.

In feite vertegenwoordigt het een bepaalde periode waarin een preferentieel leenstelsel van kracht is, namelijk: u kunt geleend geld gebruiken zonder betaling of betalen tegen een verlaagd tarief. De belangrijkste voorwaarde hierbij is dat de schuld vóór het einde van deze periode volledig is afgelost.

Voordelen van concessionele leningen

Leningen met een aflossingsvrije periode zijn erg handig, bijvoorbeeld in geval van salarisachterstand of onregelmatige inkomsten. Het is echter noodzakelijk om hun selectie en ontwerp te benaderenheel voorzichtig, want het risico bestaat dat je je toegewezen genadedagen niet ha alt.

Als u niet volledig beta alt vóór het einde van de aflossingsvrije periode, moet u afstand doen van de rente die wordt opgebouwd over het geleende bedrag. In dit geval kunnen de totale kosten van lenen een onervaren lener onaangenaam verrassen. Daarom is het de moeite waard om de waarde van de rentetarieven zorgvuldig te bestuderen, evenals de kenmerken van het berekenen van de aflossingsvrije periode, voordat u uw handtekening onder een leningsovereenkomst zet.

Berekeningsfuncties

De aflossingsvrije periode voor lenen kan gelden voor zowel doorlopende als rood staan van creditcards. Het is vrij moeilijk om te begrijpen wat een respijtperiode in elk geval is. De programma's van verschillende kredietinstellingen verschillen immers zowel in de berekeningsmethodes als in het aantal verrichtingen die van belang zijn voor het verloop ervan. Bovendien is de duur van de aflossingsvrije periode niet strikt vastgelegd. Bij verschillende banken varieert het van 1 tot 2 maanden. Het meest gebruikte interval is 50-55 dagen.

De nuances van het gebruik van kaarten met een respijtperiode

Let bij het verzamelen van informatie over wat een respijtperiode is, op enkele van de belangrijkste kenmerken ervan. Ten eerste is het meestal alleen van toepassing op niet-contante transacties, in het bijzonder betalingen met een kaart voor goederen of diensten in handels- en dienstverlenende ondernemingen.

Nadat u een kaart met een respijtperiode heeft uitgegeven, kunt u deze echter onmiddellijk gaan gebruikener moet aan worden herinnerd dat de eerste uitgevoerde operatie de opening betekent van een respijtperiode voor de geldigheid ervan. Tegelijkertijd vergeten veel mensen dat geld opnemen bij een geldautomaat ook een banktransactie is, en niet preferentieel.

Soorten respijtperiodes

De vraag wanneer de eerste respijtperiode begint, is nogal moeilijk te begrijpen. Om het te beantwoorden, moet u de procedure leren voor het berekenen van de voorwaarden van rentevrij lenen, die banken gebruiken. Ondanks alle verschillende leenprogramma's voor kaartproducten, zijn er 2 hoofdtypen respijtperiodes:

- Voor elke verrichte transactie (krediettranche). Dit houdt in dat gedurende de overeengekomen periode (respijtperiode) na de transactie geen rente in rekening wordt gebracht. Ze worden pas door de bank gecrediteerd en afgeschreven nadat de resulterende schuld is terugbetaald.

- Volgens het totaal aan transacties die in de rapportageperiode zijn gedaan. Om vervolgens de aflossingsvrije periode volledig te benutten, moet u de schuld volledig terugbetalen vóór de dag waarop de periode afloopt. De respijtperiode wordt een variabele waarde, het maximum voor transacties die aan het begin zijn gedaan en het minimum voor de laatste transacties.

In feite is een kaart met een aflossingsvrije periode een erg handig en "geavanceerd" financieel product dat het mogelijk maakt om, met een competente benadering, geld te lenen van banken op zeer gunstige principes. De enige noodzakelijke voorwaarde voor preferentiële kredietverlening is de absolute financiële discipline van kredietnemers. U moet alle kenmerken van de gekozen leenoptie duidelijk begrijpen, alle uitgaven zorgvuldig bijhouden en zorgvuldig een administratie bijhouden van zowel gedebiteerde als gecrediteerde fondsen op de kaart.

Aanbevolen:

Hoe winstgevend is het om een creditcard te gebruiken? Overzicht van creditcards en gebruiksvoorwaarden

De beslissing om een creditcard uit te geven komt bij de klant binnen enkele minuten na het verzenden van de aanvraag voor ontvangst. Indien goedgekeurd, kan het uitgeven van een kaart tot drie dagen duren, sommige financiële instellingen geven ze onmiddellijk na aanvraag aan klanten. Een lener ouder dan 18 jaar moet, om hem een creditcard te verstrekken, zijn paspoortgegevens en documenten ter bevestiging van het inkomen aan een bankorganisatie verstrekken (certificaat 2 personenbelasting)

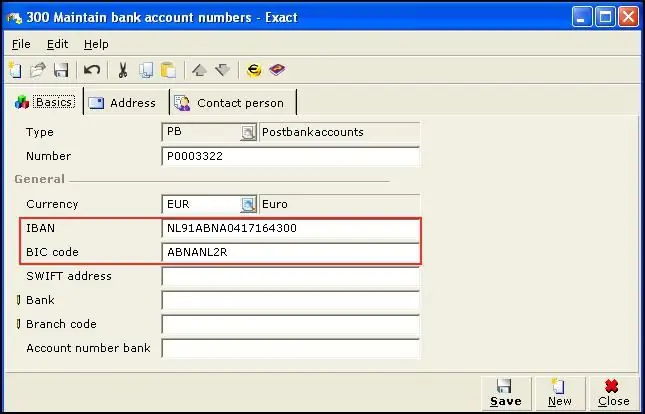

Wat is de BIC van een bank, waarvoor wordt deze gebruikt en hoe kunt u deze verkrijgen?

Het artikel gaat over wat de BIC van een bank is, hoe u een bank kunt vinden via BIC en welke informatie verborgen is in het negencijferige cijfer van de persoonlijke identificatiecode van een kredietinstelling

De voordeligste creditcard met een respijtperiode. Overzicht van creditcards met een respijtperiode

Een creditcard met een respijtperiode, een winstgevend product aangeboden door veel financiële instellingen in Rusland

Sberbank-klantcode: hoe krijg je deze via een geldautomaat en hoe gebruik je deze?

Sberbank-klantcode is een handige combinatie die niet alle burgers kennen. In dit artikel wordt uitgelegd hoe u eraan kunt komen

We zoeken uit hoe we een sms-waarschuwing kunnen verbinden met een Sberbank-kaart en deze kunnen gebruiken

SMS-waarschuwingen zijn best handig. Vandaag zullen we leren hoe we ze kunnen verbinden met Sberbank om onze uitgaven onder controle te houden