2026 Auteur: Howard Calhoun | [email protected]. Laatst gewijzigd: 2025-01-24 13:22:21

Het voorbereiden van belastingaangiften en het vervolgens indienen ervan is een zeer serieuze en moeilijke taak. Een speciale positie onder de rapportage wordt ingenomen door een belastingaangifte over de toegevoegde waarde (btw), aangezien deze is voorzien in elke operatie voor de aan- of verkoop van goederen - materiële activa. Organisaties met een grote omzet maken maandelijks veel facturen op, waarin naast andere zaken ook BTW wordt berekend. Het is niet verwonderlijk dat bij zo'n aantal berekeningen een misrekening kan worden gemaakt, dus het kennen van de regels en het corrigeren ervan is van groot belang. Als de aangifte voor de aangewezen belasting al is ingediend en de fout in de berekeningen later is ontdekt, is het onmogelijk om deze in het document zelf te corrigeren. In dit geval moet u ook een bijgewerkte aangifte voor de belasting over de toegevoegde waarde (VDT) indienen.

Een bijgewerkte aangifte indienen

Als een misrekening wordt vastgesteld die van invloed is op het uiteindelijke bedrag, is het nodig om een correctie / verduidelijkte aangifte voor btw op te stellen. Het geeft niet de eerder ingediende correct weerinformatie geeft het nieuwe document alleen de discrepantie tussen de informatie aan. Als de fout heeft geleid tot een onderschatting van de belasting, op het moment dat de belastingplichtige het verhoogde tarief heeft ingediend en betaald, beslist de aangever zelfstandig of hij een nieuw document met wijzigingen zal maken, of alles laat zoals het is.

Na het indienen van een verhelderende btw-aangifte, moet u klaar zijn voor een belastinginspectie. De betaler kan naar het FTS-kantoor worden geroepen, of de inspecteur komt persoonlijk de documentatie controleren. Als als gevolg daarvan plotseling een discrepantie in de gegevens aan het licht komt, dreigt dit met aanzienlijke boetes, waarvan de hoogte afhankelijk is van het type activiteit.

Het aangifteformulier verandert van tijd tot tijd, volgens nieuwe wetgeving, sinds 2015, de herziene aangifte is alleen in elektronische vorm ingediend, papieren media zijn in het verleden verzonken.

Wat is er nodig om een verduidelijkende verklaring in te dienen

Vereist om UD in te dienen:

- Heb een digitale handtekeningsleutel.

- Installeer de benodigde software op uw computer.

- Installeer Crypto Pro.

- Installeer crypto-arm.

Stap voor stap instructies

- Maak een verduidelijkende verklaring.

- Archiveer het met crypto-arm.

- Zet een digitale handtekening.

- Stuur het bestand naar de belastingdienst.

- Wacht op een reactie op de aanvaarding van de verklaring per e-mail.

In welke gevallen wordt UD toegepast

Vorming van verfijndaangiften worden bepaald door de belastingwet van de Russische Federatie, de regel is niet alleen van toepassing op belasting over de toegevoegde waarde, maar ook op andere soorten waarvoor rapporten worden ingediend bij de federale belastingdienst. Dit type belastingaangifte wordt in verschillende gevallen ingediend:

- In het geval van een zelf geconstateerde fout in een eerder ingediende aangifte, wat leidde tot een onderschat bedrag voor het betalen van belasting. Zo werd een factuur met fouten geaccepteerd voor btw-aftrek, wat een obstakel werd in de berekening.

- Van de belastingdienst is een verzoek ontvangen om opheldering te geven over de aangifte of om een geactualiseerde inkomstenaangifte in te dienen. Als de belastingplichtige het eens is met de geconstateerde onjuistheden, dan moet de UD voor het verstrijken van de termijn van vijf dagen worden ingediend. Bij onenigheid met de fouten dient binnen dezelfde termijn een toelichting te worden ingediend bij de Belastingdienst. Als de organisatie niet binnen de gestelde termijn aan de vereisten van de federale belastingdienst voldoet, krijgt de organisatie een boete van 5000 roebel, in geval van een tweede overtreding tijdens het kalenderjaar zal het bedrag 20 duizend roebel zijn.

- De goederen zijn verzonden voor export, maar het documentatiepakket dat de rentevrije rente bevestigt, is niet binnen de wettelijk vastgelegde termijn opgehaald. In dit geval wordt een bijgewerkte aangifte inkomstenbelasting ingediend voor de periode waarin de exportgoederen zijn verzonden (verleende diensten en uitgevoerde werkzaamheden tegen een tarief van 0%).

Wie de fout ontdekte, de belastingbetaler of de Belastingdienst bijvoorbeeld tijdens een bureaucontrole, maakt niet uit. Correctieregels voorboekhoudkundige documentatie is uiteengezet in PBU 22\2010, en in overeenstemming met het belastingwetboek, artikel nr. 81, wordt het indienen van een verduidelijkende aangifte verstrekt voor de rapportageperiode waartoe de geïdentificeerde onnauwkeurigheid behoort.

Weet u niet hoe een elektronische gewijzigde aangifte eruitziet? Een voorbeeld is hieronder te zien.

Mogelijke oorzaken

Zoals hierboven vermeld, kan de reden voor het indienen van UD een fout zijn in de berekeningen van een medewerker van de financiële afdeling. Sommige accountants leggen een verduidelijkende verklaring af als het bedrag tijdens de financiële controle zowel naar boven als naar beneden is gewijzigd. Het is niet de moeite waard om dit te doen, aangezien er een artikel in het belastingwetboek staat dat zegt dat UD alleen wordt ingediend als een fout onafhankelijk wordt ontdekt.

De resultaten van de controle worden geregistreerd en blijven bij de belastinginspectie, die op haar beurt de nieuwe informatie zelfstandig weergeeft op de persoonlijke rekeningkaart van de belastingplichtige, en wanneer de accountant een verduidelijkende verklaring indient, worden de gegevens gedupliceerd.

Wanneer het niet nodig is om UD in te dienen

Bijgewerkte winstaangifte wordt in verschillende gevallen niet ingediend:

- Bij het uitgeven of ontvangen van een correctiefactuur.

- Als de belastingdienst naar aanleiding van de controle extra btw in rekening heeft gebracht.

- Wanneer fouten in de aangifte geen invloed hebben op het te betalen btw-bedrag of een te hoge betaling met zich meebrengen. Het indienen van een gewijzigde aangifte is dan geen verplichting, maar desgewenst kan de belastingplichtige deze wel indienen.

Hoefouten in btw-berekeningen corrigeren

De methode voor het maken van aanpassingen aan btw-berekeningen wordt in detail beschreven in artikel nr. 54 van de belastingwet van de Russische Federatie in de eerste alinea. In overeenstemming hiermee dienen, wanneer in de huidige rapportageperiode een fout van het voorgaande kwartaal werd geconstateerd, alleen de resultaten van de periode waarin deze is gemaakt opnieuw te worden berekend. Als het moment waarop de fout is opgetreden niet kan worden vastgesteld, dan kunt u de situatie corrigeren in het huidige rapport. Meestal zijn fouten in de berekening van de belasting over de toegevoegde waarde toegestaan in de volgende gevallen:

- Bij het uitgeven van een factuur.

- Tijdens het maken van een stempel op aankopen en verkopen.

- Bezig met het weergeven van zakelijke transacties in belastingadministratie.

- Bij het invullen van de belastingaangifte zelf.

Het is het gemakkelijkst om fouten te corrigeren die zijn gemaakt bij het invullen van de aangifte zelf, maar het is moeilijker om wijzigingen aan te brengen in een bepaalde belastingberekening in de factuur. In de beginfase worden wijzigingen in het document vastgelegd, vervolgens worden wijzigingen aangebracht in de boekhoudkundige informatie en het verslag zelf. Bij de berekening van de belasting op transactiebasis wordt een verduidelijkende aangifte ingediend voor alle rapportageperiodes, vanaf het moment dat de fout werd ontdekt.

Aangifte doen

Als de fout aan het licht is gekomen nadat de aangifte voor de huidige rapportageperiode is ingediend, maar vóór de deadline voor het indienen van de aangifte zelf en/of het betalen van belastingen, wordt in dit geval geen straf in de vorm van boetes verstrekt. Echter, wanneer de opgegevende btw-aangifte wordt ingediend voor de verleden tijd, is er een fout gemaakt in de hoogte van de belasting, dan is het opleggen van een boete en dwangsommen onvermijdelijk. In overeenstemming met het belastingwetboek moeten btw-documentatie worden ingediend vóór de 25e van de maand die volgt op het einde van de rapportageperiode. BTW wordt elke maand in gelijke bedragen betaald tot de 25e.

De verduidelijkende verklaring moet worden ingediend in het op dat moment geldige formulier om te corrigeren, bijvoorbeeld als de verklaring is ingediend voor de periode voorafgaand aan 1 januari 2014, dan kan deze op papier worden gedaan. Als de fout geen verband houdt met het btw-bedrag, zijn er geen boetes. Wie echter de verhogingsbelasting over voorbije perioden herberekent, wordt aansprakelijk gesteld voor een bedrag van 20% van het niet op tijd betaalde bedrag. In sommige gevallen kunnen belastingambtenaren de betaler niet aansprakelijk stellen:

- Toen hij zelf de onnauwkeurigheid identificeerde.

- Als er na het verzenden van de aangifte een controle is uitgevoerd die geen fouten heeft gevonden.

Een gewijzigde belastingaangifte wordt op dezelfde manier ingediend als de aangifteplichtige, op hetzelfde formulier. Om het doel van het document aan te geven, dat wil zeggen om de fout te elimineren, moet u op de titelpagina, in de regel "correctienummer", het nummer 1 aangeven. Er moet een begeleidende brief aan het document worden gehecht waarin de betaler wordt gevraagd deze te accepteren het document door het territoriale orgaan van de Federale Belastingdienst, met vermelding van de aard van de correcties en een lijst van gerelateerde documenten. Volgens het belastingwetboek van de Russische Federatie is een begeleidende brief niet verplicht, maar de meestekantoren vereisen het.

sollicitatiebrief

Naast de verduidelijkende aangifte heeft de Belastingdienst een document nodig dat de volgende gegevens moet bevatten:

- De naam van de belasting waarvoor de DD wordt afgegeven, in dit geval moet de btw worden vermeld.

- Aangifte- en belastingtijdvak waarvoor de herberekening wordt uitgevoerd.

- Redenen voor indiening.

- Gewijzigde indicatoren, alleen nieuwe waarden zijn vereist.

- Documentregels die moeten worden gewijzigd.

- Details van betalingsdocumenten waarvoor de ontbrekende bedragen aan belastingen zijn overgedragen.

- Handtekening van een bevoegde persoon (algemeen directeur of hoofdaccountant).

- Kopie van betalingsopdracht die de betaling van belasting en boetes bevestigt.

Bij het uitvoeren van een desk-audit kunnen medewerkers van de Federale Belastingdienst de primaire documentatie opvragen waarop de fout is vastgesteld.

Vanaf 2017 kan de toelichting op de gewijzigde btw-aangifte uitsluitend elektronisch worden ingediend volgens het vastgestelde formaat.

Nuances van het indienen van UD en gevolgen

Bij het indienen van een verduidelijkende verklaring moet u enkele nuances kennen:

- Situaties komen vrij vaak voor wanneer een belastingplichtige zijn wettelijk adres verandert, wat een verandering van het belastingkantoor met zich meebrengt. Als er vervolgens een fout in de aangifte wordt ontdekt, die al voor de adreswijziging is gemaakt, dan is de aangifte in kwestie allesgelijkelijk ingediend bij het territoriale orgaan van de federale belastingdienst op de nieuwe plaats van registratie.

- Als na de reorganisatie van de onderneming inconsistenties in de berekening van de btw werden vastgesteld, wordt de herziene belastingaangifte ook ingediend bij het territoriale orgaan van de federale belastingdienst op de plaats van registratie van de rechtspersoon die is opgericht na de veranderingen.

- Er moet rekening mee worden gehouden dat het indienen van de UD van de belastingplichtige altijd het belang van de belastingdienst genereert. Als er een verhelderende aangifte wordt gedaan voor een afgesloten belastingtijdvak, dan is een desk- of on-site accountantscontrole bijna onvermijdelijk. In dit opzicht proberen veel medewerkers van de financiële afdeling het indienen van een DO te vermijden, in de hoop dat de belastingdienst geen fout zal vinden voordat de verjaringstermijn verstrijkt.

Over de deadlines voor het indienen van een bijgewerkte aangifte

De voorwaarden voor het verlenen van UD en aansprakelijkheid worden geregeld door de belastingwet van de Russische Federatie, paragraaf 2-4, artikel nr. 81:

- Wanneer een bijgewerkte aangifte inkomstenbelasting 3 personen wordt ingediend vóór het einde van de periode die is vermeld voor het indienen van de eerste aangifte, wordt dit meestal gelijkgesteld met het indienen in overeenstemming met de vastgestelde deadlines.

- Als de "opheldering" wordt gegeven na het einde van de periode voor het indienen van de eerste aangifte, maar vóór de deadline voor het betalen van de belasting, wordt de belastingplichtige niet beboet. In dit geval moet aan de belangrijkste voorwaarde worden voldaan: de verklaring moet worden ingediend voordat de FTS-medewerkers kennis krijgen van de vaststelling van een fout of het starten van een inspectie ter plaatse.

- Bij het indienen van een UD na het verstrijken van alle termijnen, zowel voor het indienen van een eerste aangifte als voor het betalen van belasting, hoeft de belastingplichtige nietwordt aansprakelijk gesteld als, naast de bovenstaande voorwaarden, nog twee andere voorwaarden zijn vervuld.

Opgebouwde boetes en achterstanden werden betaald voordat de gewijzigde aangifte inkomstenbelasting werd ingediend.

Veldinspectie van de belastingdienst heeft de fout en het verstrekken van valse informatie niet bevestigd, waarna een herziene aangifte is gedaan.

Met betrekking tot de desk-audit van de primaire aangifte, waarbinnen de UD werd ingediend, kan de beëindiging ervan volgen wanneer een "opheldering" wordt gegeven totdat het fiscale understatement wordt onthuld.

Om misverstanden te voorkomen dient een gewijzigde belastingaangifte te worden ingediend als zelfidentificatie van inconsistenties in de rapportage.

Een bijgewerkte aangifte indienen

De gewijzigde belastingaangifte moet bevatten:

- Secties die zijn ingevuld op de originele aangifte, zelfs als ze geen fouten bevatten.

- Secties die je niet eerder hebt ingevuld, maar die je wel had moeten doen. Een belastingplichtige is bijvoorbeeld een belastingagent, maar heeft geen agenten-btw berekend in de initiële aangifte, dus bij het corrigeren van deze onnauwkeurigheid moet nog een sectie worden opgenomen in de UD.

- Bijlage nr. 1 bij de 8e sectie, als een extra blad van het inkoopboek is ingevuld voor de periode waarvoor de "opheldering" wordt afgegeven.

- Bijlage nr. 1 bij de 9e sectie, indien een extra blad van het inkoopboek is ingevuld voor de periode waarvoor de UD is afgegeven.

Invullen van de opgegevenverklaringen

Het is erg belangrijk om te weten hoe dit document wordt ingevuld, aangezien dit een andere vorm is, waarin alleen betrouwbare indicatoren worden ingevuld die niet eerder zijn ingediend.

Op de titelpagina staat een kolom "Aanpassing nr.", die verplicht is. Paragrafen 8-12 moeten alleen worden ingevuld bij aanpassingen aan bijlage nr. 001. Bij wijzigingen in de verkoop- of inkoopboekhouding na het einde van de verslagperiode is het verplicht om bijlage nr. 1 bij afdelingen 8, 9 in te vullen..

Tekens van relevantie

Een even belangrijke parameter is een teken van relevantie, deze velden worden gevuld met de cijfers 0 of 1.

- 0 is een cijfer dat aangeeft dat informatie in secties 8 en 9 niet eerder is ingediend of dat oude informatie is vervangen.

- 1 - het cijfer wordt geplaatst wanneer de eerder in de aangifte vermelde gegevens waar en up-to-date zijn.

Er is een teken van relevantie nodig zodat de betaler geen informatie dupliceert. Als er veel fouten in de aangifte zijn gevonden, kunt u in alle secties 0 zetten, waarna de informatie volledig wordt verwijderd.

Laten we eens kijken hoe een verduidelijkende aangifte met een verhoogd bedrag wordt ingevuld. In het geval dat de UD wordt opgericht om het belastingbedrag te verhogen, moet de betaling worden gedaan voordat het document wordt ingediend. Gebeurt dit niet, dan leggen de medewerkers van IFTS een boete op wegens vertraging. Een verduidelijkende verklaring wordt de volgende dag na de afsluiting van de schuld ingediend.

Het bedrag verminderen

Als de belastingbetaler UD genereert om het bedrag te verlagen, leidt dit tot een desk-auditbelastingambtenaren of een audit ter plaatse wordt aangesteld.

Als als gevolg hiervan blijkt dat de belastingbetaler nog steeds verschuldigd is, wordt het vereiste bedrag op zijn rekening gestort, maar om een dergelijke operatie uit te voeren, moet hij een aanvraag indienen bij de federale belastingdienst.

Procedure voor het indienen van UD in 2017

Hoe dienen wij een gewijzigde btw-aangifte in? Zijn er deadlines gesteld? In 2015 moesten betalers documenten in elektronische vorm indienen bij de belastingdienst. In overeenstemming met artikel nr. 174 van het belastingwetboek van de Russische Federatie, lid 5, worden alle op papier opgestelde aangiften als niet ingediend beschouwd. Dezelfde regels zijn van toepassing op de verduidelijkende verklaring, dus dit jaar worden ze uitsluitend in elektronische vorm uitgegeven, en wat hiervoor nodig is, wordt aan het begin van het artikel beschreven.

Wat betreft de specifieke deadlines voor het indienen van een "opheldering", zijn er geen. Het is beter om het onmiddellijk te overhandigen nadat inconsistenties in de berekeningen onafhankelijk zijn vastgesteld, vergeet niet dat de detectie van fouten door de federale belastingdienst tot boetes leidt.

Het al dan niet indienen van een verduidelijkende aangifte beslist elke belastingplichtige zelfstandig, maar vergeet de mogelijke gevolgen niet. Daarom is de beste optie in dit geval om alle berekeningen en de aangifte zelf zorgvuldig te controleren voordat u deze indient om de schijn van fouten als zodanig uit te sluiten.

Aanbevolen:

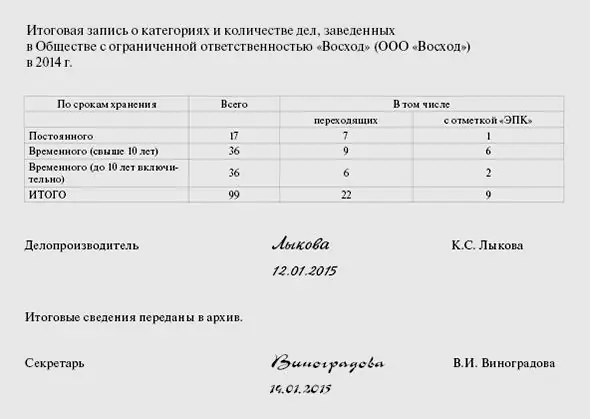

Nomenclatuur van zaken van de organisatie: monstervulling. Hoe maak je een nomenclatuur van zaken van de organisatie?

Elke organisatie in het werkproces heeft te maken met een grote documentenstroom. Contracten, statutaire, boekhoudkundige, interne documenten… Sommige ervan moeten gedurende de hele periode van haar bestaan in de onderneming worden bewaard, maar de meeste certificaten kunnen worden vernietigd wanneer hun geldigheid is verstreken. Om de verzamelde documenten snel te kunnen begrijpen, wordt een nomenclatuur van de casussen van de organisatie opgesteld

Welke organisaties zijn btw-betalers? Hoe kom je erachter wie een btw-betaler is?

In de vroege jaren 90. van de vorige eeuw begonnen de markthervormingen in de Russische Federatie. Alle gebieden van de economische activiteit van de samenleving ondergingen een transformatie. Bijzondere aandacht werd besteed aan de fiscale verhoudingen. De btw was een van de eerste verplichte aftrekposten die in de praktijk werd gebracht

Voor dummies: btw (belasting over de toegevoegde waarde). Belastingaangifte, belastingtarieven en btw-teruggaafprocedure

BTW is een van de meest voorkomende belastingen, niet alleen in Rusland maar ook in het buitenland. Het heeft een aanzienlijke impact op de vorming van de Russische begroting en trekt steeds meer de aandacht van niet-ingewijden. Voor dummies kan btw in schematische vorm worden weergegeven, zonder in de kleinste nuances te gaan

BTW voor "theepot". Alles over btw voor dummies

Belasting over de toegevoegde waarde is verplicht voor elke onderneming die zich bezighoudt met de productie, verkoop van goederen, dienstverlening

Wat is btw? Hoe btw aftrekken?

Value Added Tax, of btw, werd voor het eerst gebruikt in Frankrijk. De beroemde Franse econoom M. Lore gebruikte deze uitdrukking al in 1954. Vier jaar later werd dit type belasting verplicht voor alle inwoners van dit land