2026 Auteur: Howard Calhoun | [email protected]. Laatst gewijzigd: 2025-01-24 13:22:20

Personenbelasting, afgekort als inkomstenbelasting, is niet alleen bekend bij accountants. Iedereen die ooit inkomen heeft ontvangen, moet dit betalen. Inkomstenbelasting (zo heette het vroeger, en zelfs nu wordt de naam vaak gehoord) wordt aan de begroting betaald uit het inkomen van zowel Russische burgers als tijdelijk in het land werkend.

In overeenstemming met de vereisten van de belastingwet van de Russische Federatie, kunt u zowel zelfstandig personenbelasting betalen door een inkomstenaangifte in te dienen aan het einde van het belastingtijdvak, als gebruik te maken van de diensten van een belastingagent, d.w.z. de werkgever beta alt het inkomen. Dat laatste komt vaker voor. Handig: de belastingplichtige hoeft niet te weten hoe hij de personenbelasting moet berekenen, een ervaren accountant of een werkgever doet dit persoonlijk voor hem, nadat hij de belasting heeft betaald en de nodige informatie aan de belastingdienst heeft verstrekt. Het bedrag aan belasting wordt ingehouden op het salaris en de werknemer ontvangt zijninkomen minus personenbelasting.

Desalniettemin, om de juiste berekening en betaling van lonen te controleren, zal kennis van het berekenen van de inkomstenbelasting nog steeds nuttig zijn. Het is helemaal niet moeilijk. Eerst moet je enkele concepten begrijpen.

De heffingsgrondslag voor de personenbelasting is het inkomen waaruit de gespecificeerde belasting moet worden betaald. In overeenstemming met de wet omvatten ze alle inkomsten die zowel in contanten als in natura worden ontvangen, zowel in roebels als in vreemde valuta. De uitzondering zijn verschillende voordelen, behalve ziektegeld: pensioenen, alimentatie, studiebeurzen, donatiebetalingen, goedkope (waarde binnen 4.000 roebel) geschenken van de werkgever.

Belastingperiode - de periode voor het inkomen waarin belasting moet worden betaald. Wat betreft de personenbelasting: dit is een kalenderjaar. Hoewel het wordt ingehouden op het maandsalaris, wordt de juistheid van de berekening en uitbetaling aan het einde van het jaar gecontroleerd. Maar de personenbelasting moet worden betaald zodra het inkomen is ontvangen.

Belastingaftrek zijn vaste, wettelijke bedragen waarmee de belastinggrondslag wordt verminderd bij het berekenen van belasting. Dat wil zeggen, voordat u de inkomstenbelasting berekent, moet u rekening houden met alle parameters waarvoor aftrekposten verschuldigd zijn, vervolgens hun totale bedrag aftrekken van het bedrag aan inkomsten en pas daarna de belasting berekenen. Er zijn verschillende soorten inhoudingen.

Meest gebruikt: aftrekposten in de personenbelasting voor kinderen, de zogenaamde standaardaftrekposten. Ze zijn van toepassing op het inkomen van alle belastingplichtigen met kinderen onder de 18 of 24 jaar -op voorwaarde dat ze stationair aan een onderwijsinstelling studeren. Dergelijke inhoudingen worden verstrekt op voorwaarde dat de belastingbetaler een passende aanvraag schrijft en bewijsstukken overlegt (kopieën van geboorteakten, certificaten van onderwijsinstellingen). Het bedrag van de standaard belastingaftrek is 1.400 roebel per maand voor het eerste en tweede kind, 3.000 voor het derde en volgende, evenals voor gehandicapte kinderen. Deze aftrek wordt verstrekt tot het bedrag van het inkomen gedurende het jaar 280.000 roebel overschrijdt.

Andere inhoudingen, sociale en eigendom, meestal ontvangt de belastingbetaler onafhankelijk bij het belastingkantoor, met documenten die het recht bevestigen om ze aan het einde van het kalenderjaar te ontvangen.

Hoe de personenbelasting berekenen?

De belasting zelf wordt berekend tegen het tarief dat is goedgekeurd door de belastingcode van de Russische Federatie: 9, 13, 15, 30 of 35 procent van de belastinggrondslag minus belastingaftrek. Het meest voorkomende tarief is 13%, de rest heeft betrekking op inkomsten in de vorm van dividenden of inkomsten van niet-ingezetenen van de Russische Federatie, evenals uit winsten, prijzen en andere inkomsten die geen loon en betaling voor diensten zijn.

Aanbevolen:

De belangrijkste elementen van de personenbelasting. Algemene kenmerken van de personenbelasting

Wat is personenbelasting? Wat zijn de belangrijkste elementen? Kenmerken van belastingplichtigen, belastingobjecten, belastinggrondslag, belastingtijdvak, inhoudingen (professioneel, normaal, sociaal, onroerend goed), tarieven, berekening van de personenbelasting, de betaling en rapportage ervan. Wat wordt bedoeld met een ongeldig onderdeel van de personenbelasting?

Procedure voor het berekenen van de personenbelasting

Persoonlijke inkomstenbelasting wordt beschouwd als de belangrijkste vergoeding in de Russische Federatie. Het artikel beschrijft hoe de personenbelasting correct wordt berekend, welke belastingtarieven worden gebruikt voor de berekening, welke aftrekposten kunnen worden toegepast en wie er precies betrokken zijn bij de berekening en overmaking van gelden. Er wordt aangegeven wanneer het nodig is om een 3-NDFL-aangifte te vormen en in te dienen

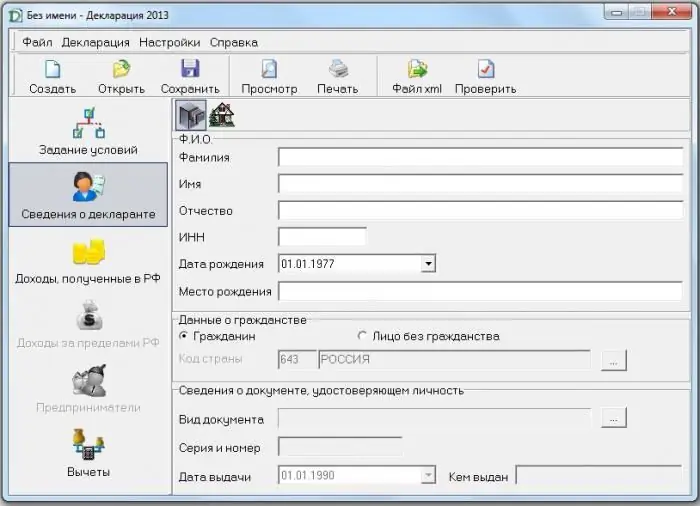

Aangifte 3-personenbelasting: zo vult u deze correct in

Van tijd tot tijd in ons leven komen er momenten waarop we een 3-NDFL-verklaring nodig hebben. Niet alle belastingbetalers weten hoe ze het moeten invullen. Ja, en de angst om iets te verknoeien ontmoedigt het doen van deze zaken. Alles is echter niet zo eng. Het belangrijkste is om voorzichtig te zijn bij het invullen en niet nerveus te zijn. En in het kader van dit artikel zullen we proberen in detail te vertellen wanneer een aangifte inkomstenbelasting 3 personen nodig is, hoe deze in te vullen en hoe dit proces te vereenvoudigen

Hoe tel je vakantie? Hoe de vakantieperiode correct te berekenen?

Hoe bereken je je vakantie goed in verschillende situaties? Lees alle details in dit artikel

Inkomstenbelasting berekenen: een voorbeeld. Hoe de inkomstenbelasting correct berekenen?

Alle volwassen burgers betalen bepaalde belastingen. Slechts enkele van hen kunnen worden verminderd en precies op zichzelf worden berekend. De meest voorkomende belasting is de inkomstenbelasting. Het wordt ook wel inkomstenbelasting genoemd. Wat zijn de kenmerken van deze bijdrage aan de staatskas?