2026 Auteur: Howard Calhoun | [email protected]. Laatst gewijzigd: 2025-01-24 13:22:21

Individuele inkomstenbelasting wordt gewoonlijk persoonlijke inkomstenbelasting genoemd. 2017 bracht een aantal veranderingen voor degenen die heffingskortingen gebruiken. In plaats daarvan worden alleen bepaalde categorieën personen getroffen. Het bedrag aan aftrekposten voor ouders met gehandicapte kinderen verandert dus. Niet alleen ouders kunnen echter belastingvoordeel krijgen. Maar u moet wel een volledig pakket documenten overleggen, waaruit het recht op belastingaftrek en verlaging van de belastinggrondslag blijkt.

Van wie wordt de personenbelasting afgehouden?

Deze belasting wordt geheven op degenen die enig inkomen ontvangen. Dat wil zeggen, elke werkende beta alt een bepaald bedrag aan de staatskas. Het percentage varieert afhankelijk van het feit of een persoon een inwoner van het land is en van het soort inkomen dat hij ontvangt: uit de hoofdactiviteit of dividenden.

In de meeste gevallen beta alt elke burger van de Russische Federatie aan de belastingdienst een bedrag gelijk aan dertien procent van het salaris. Zijn er belastingvrijstellingen?elke categorie burgers? Ja. Het percentage da alt echter niet, alleen de belastbare basis verandert.

Wat is de belastinggrondslag?

De basis is het bedrag waarover belasting wordt geheven. Dat wil zeggen, als een persoon een opgebouwd salaris heeft van tienduizend roebel, dan wordt de hierboven beschreven dertien procent ervan afgetrokken.

Dat wil zeggen dat de werknemer 8.700 roebel in zijn handen krijgt. Natuurlijk moet elk geval afzonderlijk worden bekeken. Dit komt doordat er een aantal overlopende posten zijn die helemaal niet belastbaar zijn.

Wat mag niet worden belast?

Dus, welke soorten moeten onmiddellijk worden uitgesloten van de belastinggrondslag? Het is moeilijk om de voordelen van de personenbelasting in overweging te nemen, omdat ze zonder uitzondering door alle burgers van de Russische Federatie worden gebruikt. Dit staat in de arbeidswet van het land.

Allereerst is het vermeldenswaard materiële hulp. Volgens de huidige wetgeving heeft de werknemer recht op materiële hulp tot vierduizend roebel, waarvoor geen dertien procent geldt. Houd er rekening mee dat de berekening van het totale bedrag vanaf het begin van het kalenderjaar op transactiebasis wordt gedaan. Dat wil zeggen, als een werknemer in januari vierduizend roebel ontving ter ere van het nieuwe jaar, dan zijn alle andere opgebouwde materiële bijstand onderworpen aan inkomstenbelasting.

Het tweede item zijn compensatiebetalingen. Bijvoorbeeld bij het ontslaan van personeel. Hieronder v alt ook de vergoeding die een werknemer ontvangt voor een medische keuring bij toelating tot het werk.

Wie kan belastingvermindering krijgen?

Persoonlijke inkomstenbelastingvoordelen kunnen door verschillende categorieën personen worden ontvangen.

De eerste kan worden toegeschreven aan degenen die recht hebben op een persoonlijke aftrek. Als een persoon een certificaat van een deelnemer aan vijandelijkheden heeft, heeft hij recht op een maandelijkse aftrek van vijfhonderd roebel. Dit betekent dat dit bedrag voor dertien procent niet wordt belast. Deze groep kan ook gehandicapten van de tweede en eerste groep bevatten.

De tweede groep heeft recht op kinderbijslag in de personenbelasting. En het maakt niet uit of je een alleenstaande ouder bent of niet. Alleen het bedrag van de aftrek verandert, niet het feit van ontvangst. Vermeldenswaard is ook dat er in 2017 wijzigingen zijn geweest in de personenbelasting. De bedragen die verschuldigd zijn aan voogden en ouders van gehandicapte kinderen zijn gewijzigd. De eersten krijgen zesduizend aftrek, terwijl de ouders recht hebben op twaalf.

Wat heb je nodig om voor jezelf aftrek te krijgen?

Er moet meteen worden opgemerkt dat tot 2011 elke burger recht had op een aftrek van 400 roebel. Later werd deze functie echter verwijderd, maar werden de aftrekposten voor kinderen verhoogd.

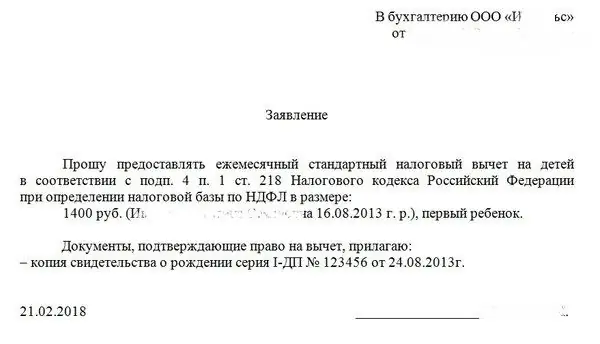

Het voordeel van de personenbelasting wordt pas verstrekt nadat de werknemer een pakket documenten naar de boekhouding brengt:

- Persoonlijke verklaring. Het kan in vrije vorm worden ingevuld, of het kan worden uitgevoerd volgens het model van de onderneming. Het is verplicht om aan te geven waarom de burger recht heeft op aftrek, evenals een lijst met documenten.

- Een kopie van het attest van een strijder of een kopie van een attest van handicap. Opmerkelijk is dat het certificaat is afgegevenvoor onbepaalde tijd, terwijl een verklaring van invaliditeit een eigen looptijd kan hebben. In een dergelijke situatie moet u het jaarlijks bijwerken en een nieuwe aanvraag schrijven.

- Hulp in de vorm van 2-persoons inkomstenbelasting, als de werknemer een nieuwe baan krijgt. Dit verwijst naar de documentatie van het lopende jaar. Dat wil zeggen, als een werknemer in 2017 aftrek van de personenbelasting wil ontvangen op een nieuwe werkplek, en hij heeft zijn vorige baan in 2016 opgezegd, dan heeft hij geen attesten nodig.

Ouders: pakket documenten

Voor degenen die kinderen hebben, maar getrouwd zijn, of het kind officieel twee ouders heeft, zijn er ook voordelen. Wat is in dit geval nodig?

- Aanvraag voor vrijstelling van inkomstenbelasting. Hier wordt de volledige naam van de werknemer vermeld, evenals de gegevens van het kind of de kinderen (achternaam, voornaam, patroniem, geboortedatum);

- Kopieën van geboorteaktes van kinderen.

- Als kinderen ouder zijn dan 18 jaar, maar voltijds studeren aan een onderwijsinstelling, dan is een origineel certificaat van de plaats van studie vereist, wat dit feit bevestigt.

- Als een van de ouders de achternaam heeft gewijzigd en er staan verschillende gegevens in de arbeidsdocumenten en de geboorteakte, dan moet u ook een akte van wijziging van de achternaam meenemen.

- Persoonsbelastingcertificaat voor het lopende jaar als de werknemer een nieuwe baan heeft gekregen.

Alleenstaande ouder: wat is er nodig?

Als een werknemer in de categorie "alleenstaande ouder" past, wordt hem het dubbele van de inhoudingen verstrekt. Als voor het eerste kindgeven meestal een aftrek van 1400 roebel, dan ontvangt een alleenstaande moeder 2800 roebel.

Welke documenten voor de voordelen van de personenbelasting moeten weduwen en alleenstaande moeders meenemen? In principe wordt de lijst herhaald. Naast het hoofdpakket documenten dat ouders in volledige gezinnen meebrengen, moeten ze echter ook een certificaat in formulier 25 meenemen, dat de status van een alleenstaande moeder bevestigt, of een overlijdensakte van de tweede ouder.

Het is ook noodzakelijk om elk jaar een kopie van het paspoort mee te nemen, vooral de pagina met de burgerlijke staat. De alleenstaande ouderuitkering eindigt met ingang van de maand die volgt op de maand van het huwelijk. Daarom vragen veel werkgevers werknemers om in de aanvraag een zin te schrijven waarin ze zich ertoe verbinden een verandering in hun burgerlijke staat te melden.

Hoe worden belastingen berekend voor degenen die een uitkering hebben?

Elke medewerker kan zelfstandig nagaan hoe de boekhoudafdeling werkt. Om dit te doen, moet u eenvoudige berekeningen maken van de voordelen voor de personenbelasting.

Het bedrag van het salaris van de werknemer moet worden verminderd met het bedrag van de inhouding. Dus als een alleenstaande ouder één kind heeft, kan hij veilig 2.800 roebel van zijn inkomsten aftrekken. En het reeds ontvangen nummer wordt vermenigvuldigd met dertien procent.

Het is ook vermeldenswaard dat de bedragen voor elk kind veranderen. Als het volledige gezin 1.400 roebel ontvangt voor de eerste en de tweede, brengt de derde al een aftrek van 3.000 roebel met zich mee. Dus een ouder met drie kinderen kan hopen dat het bedrag van 5800 roebel van zijn inkomsten niet wordt belast. MAARdit is 754 roebel per maand, die in de zak van de werknemer terechtkomt en niet naar het staatsfonds gaat.

Aanbevolen:

Wie heeft recht op een vergoeding voor stortingen in 1991?

Compensatie op deposito's vindt vandaag nog steeds plaats. Aan elke deposant die in 1991 al zijn spaargeld heeft verloren, verbindt de staat zich ertoe de verliezen te vergoeden. Hiervoor is een speciaal schema ontwikkeld, u hoeft alleen maar contact op te nemen met Sberbank

Belastingaftrek voor een kind: wat is het en wie heeft er recht op?

Belastingaftrek is anders. En ze worden onder verschillende voorwaarden aan burgers verstrekt. Er is bijvoorbeeld een aftrek voor een kind. Wat is dit? Hoe en waar aanvragen? Dit artikel vertelt je alles over het claimen van aftrekposten voor kinderen in Rusland

Belastingaftrek voor behandeling: wie heeft er recht op, hoe krijg je het, welke documenten zijn nodig, regels voor registratie

In dit artikel leest u hoe u belastingaftrek krijgt voor behandeling. Wat is het en wat zijn de regels voor het uitreiken van een retourzending?

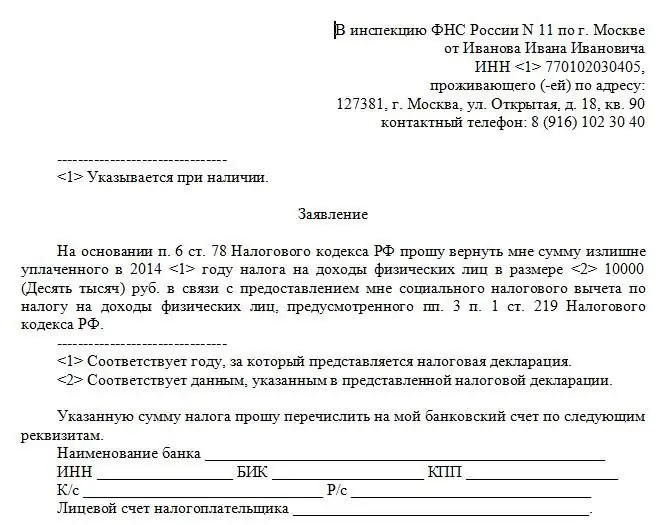

Deadline voor het indienen van de aangifte inkomstenbelasting. Wat is nodig voor teruggave inkomstenbelasting?

Teruggave van inkomstenbelasting is erg belangrijk voor veel burgers. Iedereen heeft het recht om een bepaald percentage van het bestede geld terug te geven. Maar welke documenten zijn hiervoor nodig? En hoe lang zullen ze de zogenaamde aftrek maken?

Is het mogelijk om inkomstenbelasting terug te krijgen bij het kopen van een auto? Documenten teruggaaf inkomstenbelasting voor opleiding, behandeling, aankoop woning

Elke officiële werknemer weet dat de werkgever elke maand de inkomstenbelasting van zijn salaris afdraagt aan de federale belastingdienst. Het vormt 13% van het inkomen. Dat is een noodzaak, en daar moeten we het mee doen. Het is echter goed om te weten dat er een aantal gevallen zijn waarin u de betaalde inkomstenbelasting, of in ieder geval een deel daarvan, kunt teruggeven