2026 Auteur: Howard Calhoun | [email protected]. Laatst gewijzigd: 2025-01-24 13:22:16

De overgang van IP naar het vereenvoudigde belastingstelsel wordt uitgevoerd op de door de wet voorgeschreven wijze. Ondernemers dienen contact op te nemen met de Belastingdienst van de woonplaats. Laten we verder kijken wat de overgang naar het vereenvoudigde belastingstelsel is, wanneer het mogelijk is en hoe het gebeurt.

Algemene informatie

Er moet een aanvraag worden ingediend bij de belastingdienst. De overgang naar het vereenvoudigde belastingstelsel zal volgend jaar na het verslagjaar plaatsvinden, als het papier wordt ingediend van 1 oktober tot en met 30 november van de huidige periode. Daarin rapporteert de betaler over het inkomen van de laatste 9 maanden, het gemiddeld aantal werknemers van de onderneming, de waarde van immateriële activa en vaste activa. Er zijn uitzonderingen op deze regel. Ze zijn geldig voor nieuw gevormde rechtspersonen en geregistreerde individuen als individuele ondernemer. Deze subjecten kunnen binnen vijf dagen vanaf de datum van hun inschrijving bij de Belastingdienst een aanvraag indienen. De datum wordt aangegeven in het certificaat van staatsregistratie.

Verplicht formulier 26.2-1

De aanvraag moet volgens de belastinginspecteurs worden ingediend. Hoe weet de bevoegde instantie anders dat de betalerhet belastingstelsel veranderd? In de rechtspraktijk is er een aantal gevallen waarin de toepassing van het nieuwe regime als onredelijk wordt erkend. Dit komt doordat de overgang naar het vereenvoudigde belastingstelsel onofficieel is verlopen. Er zijn echter andere oplossingen.

Sommige federale arbitragehoven erkennen als aanvraag een ingediende verklaring opgesteld onder het vereenvoudigde belastingstelsel voor het eerste kwartaal van het verslagjaar. De federale antimonopoliedienst van het district Moskou legde de situatie op zijn eigen manier uit. Het Hof verwees in zijn arrest met name naar art. 346.11-346.13 NK. Zij stelden vast dat de overgang naar het vereenvoudigde belastingstelsel door organisaties en individuele ondernemers op vrijwillige basis gebeurt. In dit verband is het ontbreken van een voltooide f. 26.2-1 zal niet als basis dienen voor een verbod op de toepassing van het nieuwe regime, indien andere handelingen van de proefpersoon het gebruik van dit regime vanaf het moment van registratie aangeven.

Bovendien hield de FAS rekening met art. 3 NK. Paragraaf 7 van deze norm stelt dat alle tegenstrijdigheden, twijfels en dubbelzinnigheden moeten worden uitgelegd in het voordeel van de betaler. De juridische gevolgen van het niet indienen van een aanvraag zijn niet wettelijk vastgelegd. Om problemen en rechtszaken te voorkomen, raden experts echter aan een melding naar de overgang te sturen. Het vereenvoudigde belastingstelsel blijft geldig totdat de betaler besluit terug te keren naar het algemene stelsel. In dit geval moet hij opnieuw een aanvraag indienen bij de belastingdienst.

Timing

Belastingautoriteiten geven enerzijds aan dat f. 26.2-1 fungeert als een bericht dat de wens van de betaler aangeeftde overstap naar USN maken. De wetgeving stelt geen eisen aan de zeggenschapsstructuur om hierover een besluit te nemen. Tegelijkertijd zegt de belastingdienst dat ze de betaler een bericht zal sturen dat zijn aanvraag niet in behandeling kan worden genomen vanwege het missen van de deadlines.

Rechtbank

Beslissingen van scheidsgerechten over kwesties die verband houden met het niet halen van de deadline voor het indienen van een overdrachtsverzoek zijn zeer gemengd. Sommige arbitragehoven erkennen de juistheid van de belastinginspectie, die de betaler hierdoor het recht ontzegt om gebruik te maken van de vereenvoudigde regeling. Andere gevallen wijzen erop dat het missen van de deadline op zich de proefpersoon niet de mogelijkheid kan ontnemen om het vereenvoudigde belastingstelsel toe te passen als de aanvraag opnieuw werd ingediend na het wegnemen van belemmeringen die een wijziging van het regime in de weg stonden. Het Hooggerechtshof van de Russische Federatie heeft bepaald dat de indiening van een document na een periode van vijf dagen vanaf de registratiedatum niet als basis voor weigering kan dienen.

Belangrijk moment

Er moet aan worden herinnerd dat als de laatste dag van de wettelijke deadline in een weekend v alt, de einddatum de eerstvolgende werkdag erna zal zijn. De Belastingdienst vergeet dit vaak en weigert betalers. In dergelijke gevallen kan deze beslissing worden aangevochten bij de arbitragehof.

Andere gelegenheden

Het komt voor dat de betaler de deadline niet heeft geschonden, maar toch te laat was met het indienen van de aanvraag. Dit kan bijvoorbeeld gebeuren als de registratieautoriteit een fout heeft gemaakt en onjuiste primaire documenten heeft afgegeven. De belastingbetaler heeft aangifte gedaaneen aanvraag voor de overgang naar een vereenvoudigd regime binnen vijf dagen na de datum van ontvangst van de juiste papieren. In dit geval is de proefpersoon niet schuldig en zal de rechtbank zijn recht steunen om de bijzondere regeling toe te passen. In sommige gevallen weigert de belastingdienst de aanvraag gelijktijdig met de registratiedocumenten in behandeling te nemen. De instantie motiveert dit door het feit dat de proefpersoon op dit moment niet handelingsbekwaam is, geen PSRN en TIN heeft. Arbitrage-instanties verwijzen echter naar het ontbreken in de wetgeving van eisen of beperkingen op het aanleveren van documenten. Daarom kunnen dergelijke weigeringen van inspecties als onredelijk worden beschouwd.

Opnieuw indienen

Veel organisaties veranderen van locatie, respectievelijk individuele ondernemers van woonplaats. In dergelijke gevallen is het niet nodig om opnieuw een aanvraag voor de overgang naar "vereenvoudiging" in te dienen bij de belastingdienst op een nieuw adres. In de bepalingen van Ch. 26.2 van het belastingwetboek stelt dergelijke vereisten niet. De regelgevende instanties (ministerie van Financiën, federale belastingdienst, federale belastingdienst in Moskou) hebben hierover verduidelijking gegeven. Het is niet nodig om opnieuw te melden aan het begin van de volgende rapportageperiode.

Overgang van STS naar BTW

Het kan vrijwillig of gedwongen worden gedaan. In het eerste geval kan dit vanaf de nieuwe verslagperiode. De betaler moet de belastingdienst op de hoogte brengen van zijn weigering om de "vereenvoudiging" toe te passen vóór 15 januari van het jaar waarin de wijziging van het regime wordt doorgevoerd. In dit geval wordt een ander formulier ingevuld, anders dan dat waarmee de overgang naar het vereenvoudigde belastingstelsel wordt gemaakt. Btw-terugvordering kan verplicht zijn. Als de winst van de betaler aan het einde van het jaar meer dan 15 miljoen roebel is. of de restwaarde van vaste activa en immateriële activa meer dan 100 miljoen roebel is, wordt het beschouwd als overgedragen aan het algemene systeem vanaf het begin van het kwartaal waarin het overschot werd geregistreerd. Een kennisgeving van het verlies van de mogelijkheid om gebruik te maken van de vereenvoudigde regeling wordt ingediend binnen vijftien dagen na de datum van het einde van de periode waarin de overwinst is ontstaan. De omgekeerde overgang naar het vereenvoudigde belastingstelsel is niet eerder toegestaan dan een jaar na het verlies van het gespecificeerde recht.

Berekening van belasting op DS aan het begin van de periode

Bij het overstappen naar het algemene belastingregime hoeft de betaler de belastingen over de afgelopen periode niet opnieuw te berekenen. Maar daarnaast kunnen er problemen optreden met onvoltooide bewerkingen. In dit geval wordt de btw-berekening uitgevoerd afhankelijk van de betaling en de datum van verzending, het moment waarop de belastinggrondslag wordt vastgesteld, bepaald door de boekhoudkundige polis.

Als de levering van goederen/diensten wordt uitgevoerd tijdens het gebruik van het vereenvoudigde regime, worden betalingen ontvangen na de wijziging van het belastingstelsel. Btw kan "bij verzending" in rekening worden gebracht. In dit geval was de onderneming op het moment van levering geen betaler van deze belasting. De factuur werd opgemaakt zonder btw of was gewoon niet opgemaakt. Op het moment van ontvangst van de betaling ontstaat de verplichting om de belasting te berekenen niet. Btw kan "tegen betaling" worden berekend. Fondsen worden ontvangen in de periode waarin de vennootschap deze belasting beta alt. En tegelijkertijd verschijnt de verplichting om btw te betalen.

Maar aangezien de factuur werd opgesteld tijdens de periode van het gebruik van het vereenvoudigde regime en de belasting erin niet werd toegewezen, zal het bedrijf nieuwe documenten moeten afgeven. Zij zullen btw moeten toewijzen. Ook deze facturen dienen aan wederpartijen te worden overgemaakt. Laatstgenoemde zal de mogelijkheid hebben om de aftrek van het betaalde btw-bedrag in te dienen (indien zij optreden als zijn betaler).

Vooruitbetalingen en verzending na wijziging van modus

Als btw "bij verzending" in rekening wordt gebracht, is het bedrijf onmiddellijk op het moment van levering verplicht om belasting te betalen. In dit geval geeft de organisatie een factuur uit waarin het wordt gemarkeerd. Als btw "bij betaling" in rekening wordt gebracht, werden de gelden ontvangen op het moment dat het vereenvoudigde systeem werd gebruikt. De onderneming was in dit geval niet de betaler van de genoemde belasting. Er was dus geen verplichting om hem te verwijderen. Maar op het moment van verzending moet het bedrijf een factuur uitreiken met toegewezen btw, aangezien het op dat moment al een btw-betaler is. Ongeacht het feit dat de grondslag voor financiële verslaggeving de methode vastlegt voor het bepalen van de basis voor de belasting op DS, zal de onderneming deze na verzending moeten betalen wanneer de fondsen worden ontvangen.

Aanbevolen:

Kennisgeving van de toepassing van het vereenvoudigde belastingstelsel: een voorbeeldbrief. Kennisgeving van de overgang naar USN

Het resultaat wordt gevormd door de aanbodmarkt. Als er vraag is naar een product, dienst of werk, zal het meldingsformulier over de toepassing van het vereenvoudigde belastingstelsel in het contractpakket geen belemmering vormen voor zakelijke relaties

Hoe een overboeking naar Sberbank te annuleren: alle opties, stap voor stap instructies, tips

Betaal voor de service en voer elke betaling uit via internetbankieren of terminal - het is snel, gemakkelijk en handig. Door de fout van de betaler kan het geld echter "verloren" gaan. Het komt voor dat er een aanzienlijk bedrag op de rekening van oplichters terechtkomt. En veel gebruikers zijn geïnteresseerd in dezelfde vraag: hoe een Sberbank-overschrijving annuleren en het uitgegeven geld teruggeven?

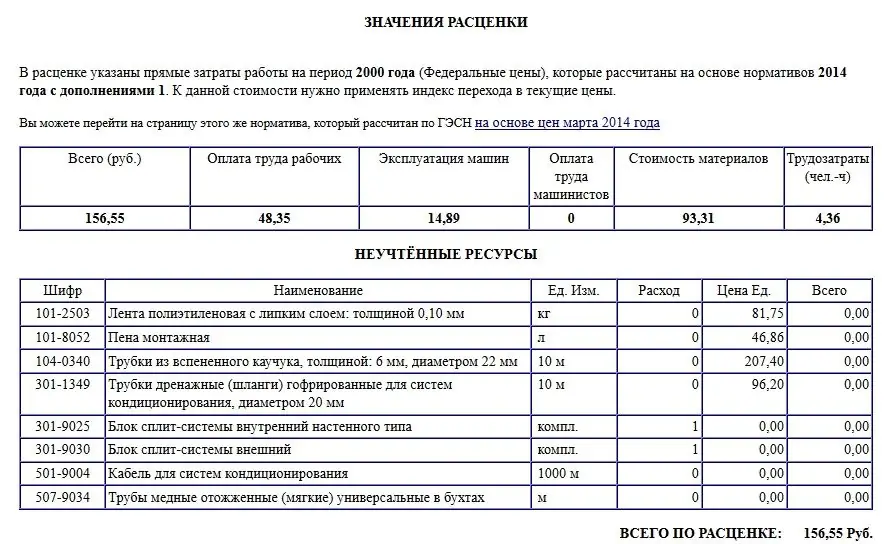

Stap voor stap instructies voor het lezen van schattingen. Een voorbeeldbegroting voor de installatie van een splitsysteem

Hoe de schattingen te begrijpen? Voorbeelden van schattingen voor installatie. Opstellen van een schatting aan de hand van het voorbeeld van een lokale schattingsberekening voor de installatie van een splitsysteem. Opmaken van offertes voor installatiewerkzaamheden. Regelgevende documenten voor het bepalen van de kosten van bouwproducten op het grondgebied van de Russische Federatie

Hoe vraagt u de overgang naar het vereenvoudigde belastingstelsel aan

Het vereenvoudigde belastingstelsel is een van de handigste economische regimes waarmee u belastingaftrek kunt minimaliseren. Deze modus is erg handig voor veel bedrijven die betrokken zijn bij het verlenen van diensten en de verkoop van goederen

Heb ik een kassa nodig voor individuele ondernemers met het vereenvoudigde belastingstelsel? Hoe registreer en gebruik je een kassa voor individuele ondernemers onder het vereenvou

Het artikel beschrijft de opties voor het verwerken van fondsen zonder de deelname van kassa's (CCT)