2026 Auteur: Howard Calhoun | [email protected]. Laatst gewijzigd: 2025-01-24 13:22:29

Met de ontwikkeling van het banksysteem begonnen nieuwe betalingssystemen te verschijnen. Een daarvan is een wissel. Deze zekerheid wordt niet alleen gebruikt als beleggingsinstrument dat inkomsten genereert, maar ook als betaalmiddel. Dit artikel gaat in op de tweede functie van het wetsvoorstel.

Essentie

Elke organisatie wordt onvermijdelijk geconfronteerd met de noodzaak om geleend geld te verkrijgen voor tijdelijk gebruik. Met de ontwikkeling van kredietrelaties begonnen banken nieuwe soorten leningen aan te bieden. Promissory notes zijn geen nieuw product op de markt, maar worden door de deelnemers onvoldoende onder de knie. De transactie is gebaseerd op een standaard banklening. Maar het geld wordt niet bijgeschreven op een bankrekening, maar wordt verstrekt in de vorm van een Centrale Bank.

Het bedrijf vraagt een wissellening aan. De procedure voor het verwerken van de transactie is standaard: de organisatie wordt gevraagd om deeldocumenten en financiële rapportages. Na een positieve beslissing wordt een wisselleningovereenkomst gesloten. Het kopieert bijna volledig de inhoud van het standaardcontract, op één alinea na. Als eenhet doel van het aantrekken van een conventionele lening is om grondstoffen, uitrusting te betalen, achterstallige loon af te betalen, en in het geval van een wissellening zal het doel van de transactie de verwerving van een bankschuldbewijs zijn. Een garantieovereenkomst, als aanvullende garantie, mag niet worden afgesloten. Na het ondertekenen van de papieren voor de organisatie wordt een leenrekening geopend.

Proces

Tijdens het gebruik van de lening maakt de bank geld over naar de rekening van de lener. Dit bedrag wordt direct afgeschreven voor de aankoop van een wissel, als in de overeenkomst staat dat de bank het recht krijgt om gelden zonder acceptatie af te schrijven. Of de betaler moet zelf een betalingsbevestiging overleggen waarin de geldoverboeking wordt bevestigd. Dat wil zeggen, de rekening wordt alleen geopend om te voldoen aan de vereisten van de Centrale Bank. Het zal niet mogelijk zijn het geld voor andere doeleinden te gebruiken dan waarvoor het bedoeld is. De transacties worden gedaan door bankmedewerkers. Op de rekening staat de lener vermeld als de eerste houder.

Er kunnen meerdere effecten worden uitgegeven binnen het kader van één overeenkomst. Het totale bedrag van alle promessen moet gelijk zijn aan het bedrag van de lening. Uitzonderingen zijn gevallen waarin het contract voorziet in de inning van aanvullende commissies.

Gebruik

Meestal wordt een rekening gekocht voor verrekeningen met leveranciers. Het volstaat dat de lener een aantekening op het veiligheidspapier zet om de schuld aan zijn tegenpartij terug te betalen. De rekening heeft een nieuwe eigenaar. De effecten worden in omloop gebracht. Maar dit hoeft de lener geen zorgen te maken. Ondanks de bijzonderheden van de transactie wordt de promesselening in contanten terugbetaald. Deadline voor vasthoudenin het contract gespecificeerde berekeningen. Meestal duurt het niet langer dan 6 maanden.

De betalingstermijn van de rekening mag maximaal twee weken langer zijn dan de terugbetalingstermijn van de lening. Met deze omstandigheid moet bij de berekeningen rekening worden gehouden. Als de rekening vervroegd ter betaling wordt aangeboden, wordt deze niet tegen nominale waarde terugbetaald, maar met korting. Dit heeft ook invloed op de prijs waartegen onderlinge verrekeningen tussen de lener en de geldschieter zullen worden uitgevoerd.

Voorbeeld 1

De lener ontving een promesse met een nominale waarde van 1 miljoen roebel. Het bedrag van zijn schulden aan de bank is 4,7 miljoen roebel. De looptijd van de schuld is 15 maart 2016. De einddatum van de onderlinge vereffening tussen de kredietnemer en de schuldeiser is gepland op 28 september 2015. Op het moment dat hij contact opneemt met de bank, verneemt de schuldeiser dat de instelling de rekening op september heeft afgelost. 28, 2015 met een korting van 11%. De drager ontving niet 1 miljoen roebel, maar 890 duizend roebel. De verplichtingen van de lener worden met hetzelfde bedrag verminderd: 4,7 - 0,89=3,81 miljoen roebel.

Vergelijkbare berekeningen worden uitgevoerd in de hele keten van eigenaren. Hoe dichter de afrekeningsdatum, hoe groter de bedragen die in rekening worden gebracht.

Voorwaarden

Promissen brengen drie soorten risico's met zich mee: schulden, rente en de dreiging van liquiditeitsvermindering. Om ze te verminderen, stellen financiële instellingen eisen aan klanten:

- biedt onderpand (onderpand) in de vorm van staatsobligaties (andere liquide effecten), inventaris, onroerend goed, uitrusting;

- activiteiten uitvoeren op het moment van ondertekening van de overeenkomst voor meer dan een jaar;

- regelmatige cashflow aan hebbenrekeningen.

Wanneer aan deze minimumvereisten is voldaan, worden bankpromessen uitgegeven voor maximaal een jaar tegen 6-10%.

Voordelen

- Promissen zijn goedkoper dan conventionele leningen. Hoewel de procedures voor het verwerken van transacties identiek zijn, is het tarief op dergelijke leningen meestal niet hoger dan 10%.

- Met een lening kunnen betalingen worden gedaan, zelfs als er openstaande vorderingen op de rekening staan.

- Het feit van de terugbetaling van schulden wordt duidelijk gemaakt door een aantekening op het document. Dit vermindert het papierwerk aanzienlijk.

Flaws

- Afname van te crediteren bedrag als gevolg van aflossing van promesse met korting.

- De noodzaak om met de leverancier overeenstemming te bereiken over de mogelijkheid om de schuld terug te betalen met een promesse en de voorwaarden van de transactie, d.w.z. met welke marge zal hij de Centrale Bank accepteren voor compensatie.

Boekhouding voor promessen

Schuldbewijzen worden door de leverancier geaccepteerd voor boekhouding als onderdeel van financiële investeringen (rekening 58-2). Afhankelijk van de periode waarvoor het orderbriefje is uitgegeven, weerspiegelt de kredietnemer in de balans de boeking van de Centrale Bank op DT-rekeningen 66-2 (kortlopend) of 67-2 (langlopende bankleningen). Bedragen gebruikt om schulden te betalen worden afgeschreven op DT 91-2 “Overige kosten”.

Voorbeeld 2

CJSC ontving een kortlopende promesselening van de bank voor 500 duizend roebel. voor een periode van zes maanden tegen 5,5% per jaar. De rente wordt in gelijke termijnen betaald, samen met de terugbetaling van het grootste deel van de schuld: 5000,055=13,75 duizend roebel. Dit bedrag komt tot uiting in de boekhoudingbedrading DT91-2 KT 66-2.

Belastingen

In de kunst. 167 van het belastingwetboek stelt dat bij de overdracht van een orderbriefje om de schuld van de leverancier af te lossen, de btw alleen moet worden berekend als deze zekerheid door de belastingplichtige wordt betaald of overgedragen door middel van endossement. Ontvangst van een promesse door een derde partij wordt beschouwd als een verkoop, aangezien de verplichting van de koper jegens de organisatie zonder voorbehoud eindigt.

Voorbeeld 3

De koper van LLC betaalde goederen met CJSC met een promesse die was gekocht bij een filiaal van Sberbank. De verkoper heeft goederen verzonden voor een bedrag van 18 duizend roebel. (BTW 10%). Voor hetzelfde bedrag overhandigde de koper de promesse. Vanuit juridisch oogpunt voldeed LLC aan zijn betalingsverplichtingen voor de goederen. CJSC kan deze beveiliging niet vastleggen in debiteuren.

Sberbank is geen debiteur van de verkoper. In dit geval moet het boekhoudkundige wisselkrediet worden weerspiegeld op rekening 58 in het bedrag van de aanschafkosten, dat wil zeggen de kosten van verzonden producten. In de BU voert de verkoper de volgende gegevens in:

DT62 KT90-1 "Inkomsten" - 18 duizend roebel. - weerspiegelde de verkoop van goederen aan LLC.

DT90-3 "BTW" KT68-3 - 1.636 duizend roebel. - BTW in rekening gebracht.

DT58-2 "Schuldbewijzen" KT76-3 "Berekeningen op andere inkomsten" - 18 duizend roebel. - rekening geaccepteerd voor boekhouding.

DT76-3 KT 62 - 18 duizend roebel. - factuur betaald voor verzonden producten.

Kenmerken

Terugbetaling van de lening zorgt ervoor dat de btw voor gekochte goederen wordt berekend op basis van het saldode waarde van de Centrale Bank. De balans houdt ook rekening met de kosten van het kopen van een factuur. Het werkelijke bedrag van de uitgaven komt mogelijk niet overeen met de nominale waarde. Als het meer is dan het saldo, wordt de btw-aftrek uitgevoerd op basis van de facturen van de verkoper.

Berekeningen

Er zijn twee hoofdschema's voor het verplaatsen van rekeningen. Laten we ze in meer detail bekijken.

Nadat de koper en leverancier het bedrag van de transactie en de betalingsvoorwaarden zijn overeengekomen, openen de tegenpartijen rekeningen bij dezelfde bank in dezelfde stad en sluiten ze een tripartiete overeenkomst. De koper koopt een promesse op korte termijn voor het bedrag van de transactie, plaatst deze in deposito en blokkeert deze. Na voltooiing van de transactie wordt de aanbetaling verwijderd en wordt het geld overgemaakt naar de rekening van de leverancier. Als tijdens de transactie overtredingen aan het licht zijn gekomen, blijft de rekening na deblokkering bij de koper. De zekerheid kan niet zonder toestemming van beide partijen aan het pand worden onttrokken. De koper is dus verzekerd tegen het vroegtijdig afschrijven van gelden en de leverancier is verzekerd tegen niet-betaling van de transactie nadat deze is voltooid.

Laten we de voorwaarden van het vorige schema wijzigen. Tegenpartijen openen rekeningen in filialen van dezelfde bank in verschillende steden. De koper maakt voor het bedrag van de transactie langlopende wissels op, stelt de leverancier hiervan schriftelijk op de hoogte en geeft toestemming om een deel van de ontvangen effecten op de deporekening over te schrijven. De bank van de leverancier neemt contact op met de kredietinstelling van de koper om de blokkering van facturen te bevestigen. Na voltooiing van de transactie wordt de beveiliging ontgrendeld en overgedragen naar de rekening van de leverancier.

Aanbevolen:

Bij welke banken is het winstgevend om een lening aan te gaan? Een lening krijgen: voorwaarden, documenten

Alvorens een lening aan te vragen, denkt het grootste deel van de bevolking na over welke banken winstgevend zijn om een lening aan te gaan. Maar bij het najagen van de droom waarvoor ze dit geld nemen, vergeten mensen soms om aandacht te besteden aan hun solvabiliteit en mogelijke overmachtsituaties

Welke bank geeft een lening met vertraging: voorwaarden, leningprogramma's, rentetarieven, beoordelingen

Helaas kan een financiële instelling de aanvraag van een potentiële lener niet altijd goedkeuren. De meest voorkomende reden voor weigering is een slechte kredietgeschiedenis, die wordt gevormd door late betalingen. Als gevolg hiervan begint een persoon na te denken over welke bank een lening met vertraging zal verstrekken

Welke bank om een lening te krijgen? Welke documenten zijn nodig voor een banklening? Voorwaarden voor het verstrekken en terugbetalen van een lening

Grote plannen vereisen solide fondsen. Ze zijn niet altijd beschikbaar. Nabestaanden om een lening vragen is onbetrouwbaar. Mensen die weten hoe ze met geld moeten omgaan, vinden altijd succesvolle oplossingen. Bovendien weten ze deze oplossingen te implementeren. Laten we het hebben over leningen

Hoe een lening terugbetalen met een lening? Neem een lening bij een bank. Is het mogelijk om de lening vervroegd af te lossen?

Dit artikel helpt bij het omgaan met de herfinancieringsovereenkomst, een van de meest succesvolle terugbetalingsopties voor leningen

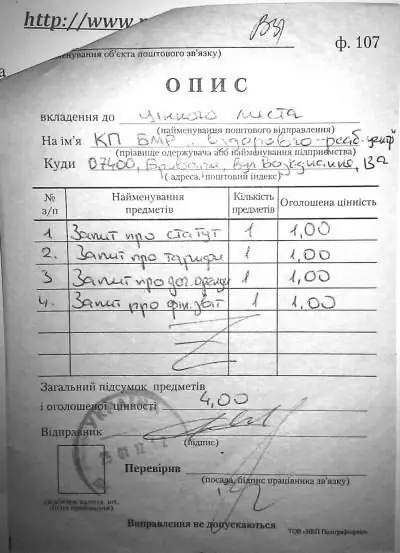

Aangetekende brief met beschrijving in bijlage. De procedure voor het verzenden van een aangetekende brief met een beschrijving van de bijlage

In het tijdperk van de computertechnologie schrijven mensen elkaar steeds minder papieren brieven. Het lijkt erop dat in de nabije toekomst een organisatie als het postkantoor over het algemeen verouderd zal zijn. Maar in werkelijkheid is dit verre van het geval. Heel vaak is het gewoon onmogelijk om te doen zonder het doorsturen van e-mail. In dit artikel gaan we in op de procedure voor het versturen van een aangetekende brief met bijlagebeschrijving. Laten we het ook hebben over hoe lang de brief duurt en hoeveel zo'n service kost